НДС: как исчисляется и начисляется для уплаты в бюджет

НДС - налог на добавленную стоимость. Он косвенный, производится продавцом при реализации товаров и услуг. Как исчисляется НДС, в большинстве случаев понять несложно, но некоторые ситуации могут значительно затруднить расчеты.

Плательщиками НДС могут выступать:

- коммерческие и некоммерческие организации;

- индивидуальные предприниматели (ИП).

Налогоплательщиков НДС подразделяют на две основные группы:

- налогоплательщики НДС, уплачиваемого при продаже товаров и услуг;

- налогоплательщики, оплачивающие налог при импорте товаров.

Освобождаются от уплаты НДС:

- Организации и ИП, сумма выручки которых за предшествующие 3 месяца в совокупности не превышает 3 миллиона рублей. Для получения освобождения от уплаты налога и ведения по нему учета на один год они подают соответствующее уведомление.

- Не признаются плательщиками предприниматели и организации, которые применяют упрощенные налоговые режимы, а именно:

- те, которые находятся на упрощенке (упрощенной системе налогообложения);

- организации и ИП на патентной системе (ПСН);

- освобожденные от уплаты налога по ст. 145 Налогового кодекса.

Вышеперечисленные лица обязаны оплатить НДС при выставлении счета-фактуры с указанием этого налога.

Объекты налогообложения:

- Операции по продаже товаров и предоставлению услуг, продаже имущественных прав, в том числе их безвозмездная передача, импорт товаров.

- Выполнение строительных и монтажных работ для собственного пользования.

- Передача товаров для внутреннего использования, расходы по которым не учитываются при вычислении налога на прибыль.

Одним из спорных вопросов относительно удержания налога можно считать вопрос применения терминологии. Многие не знают, как правильно: НДС начисляется или исчисляется? В Налоговом кодексе используется термин "исчисляется". Тем не менее многие источники указывают на однозначность этих терминов. Иногда слово "начислить" относят к свойству налоговой службы начислять пеню на не уплаченные вовремя налоги. Также под "начислить" некоторые экономисты понимают "отразить в учете".

Как исчисляется налоговая база НДС, ставки

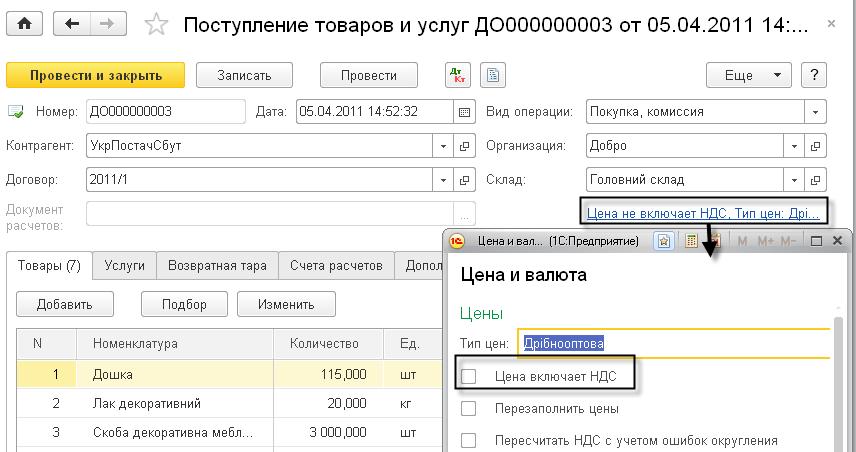

Налоговая база определяется по первому событию на день полной или частичной оплаты или на момент отгрузки товаров (оформления первичного документа).

Сейчас действуют три ставки налога:

- Экспортируемые товары, товары, попадающие под процедуру свободной таможенной зоны, услуги по международной перевозке, а также некоторые другие - налогооблагаются по ставке 0 %.

- Периодические издания, товары для детей, медицинские, продовольственные товары, книжная продукция - облагаются по ставке 10 %.

- Во всех остальных случаях применяется ставка 20 %.

При получении предоплаты, а также в некоторых других случаях, когда применяется особый порядок исчисления налоговой базы, для расчета берутся ставки 10/110 и 20/120.

Суммы к вычету

Суммы налога, выставленные при приобретении товаров, подлежат вычету. К ним относятся следующие:

- Предъявляются поставщиками при приобретении товаров.

- Оплачены при импорте в таможенных процедурах выпуска для потребления на территории РФ, временного ввоза и переработки за пределами таможенной территории.

- Были уплачены при ввозе с ТС.

- Предъявляются при приобретении товаров, рекламных услуг в целях передачи прав, местом реализации которых не считается РФ.

Принять к вычету налог можно только после принятия товаров и наличия соответствующих документов:

- счета-фактуры;

- первичных документов, подтверждающих принятие товаров к учету.

В отдельных случаях могут быть приняты другие документы, которые доказывают уплату налога, вместо счета-фактуры.

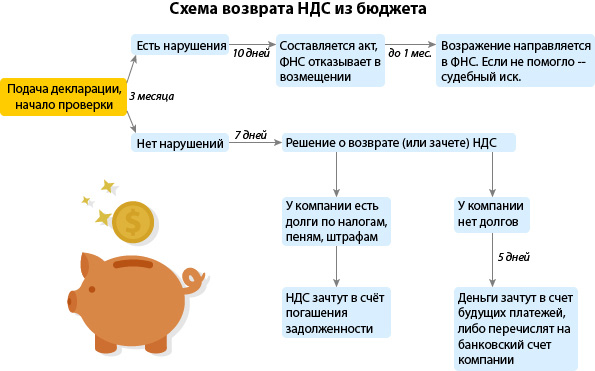

Возмещение НДС

Часть входного налога, превышающая сумму начисленного НДС, подлежит возмещению. В случае такого возмещения может потребоваться предъявить документы для проверки. Возмещение осуществляется, как правило, через 2 месяца, когда камеральная проверка закончена.

Срок проверки может быть продлен на месяц при наличии признаков нарушений.

Сумма, которая подлежит возмещению, может быть зачислена в качестве погашения налоговой задолженности или возвращена на счет предприятия.

Возмещение можно получить после окончания проверки или до ее окончания при применении заявительного порядка.

После камеральной проверки налогоплательщик подает заявление на возврат, и производится возврат НДС. Налогоплательщики смогут реализовать свое право на применение заявительного порядка путем подачи налоговой декларации, банковской гарантии и заявления. Деньги возмещаются в течение 12 дней, проверка проводится позже.

Если за предыдущие три года было оплачено в общей сложности не менее 2 млрд руб. налогов, банковская гарантия может не предоставляться.

Восстановление НДС

Восстановлению подлежат необоснованно принятые к вычету суммы НДС. Если приобретенные товары перестали применяться для операций, облагаемых НДС, то они подлежат восстановлению. Такое может быть, например, перед переходом на другую систему налогообложения, при передаче имущества в уставной капитал или для использования в деятельности, которая является льготируемой.

По основным средствам НДС подлежит восстановлению, если они относятся к остаточной сумме основных средств по недвижимому имуществу, по десятой части принятой к вычету суммы НДС, в последнем квартале года в течение 10 лет.

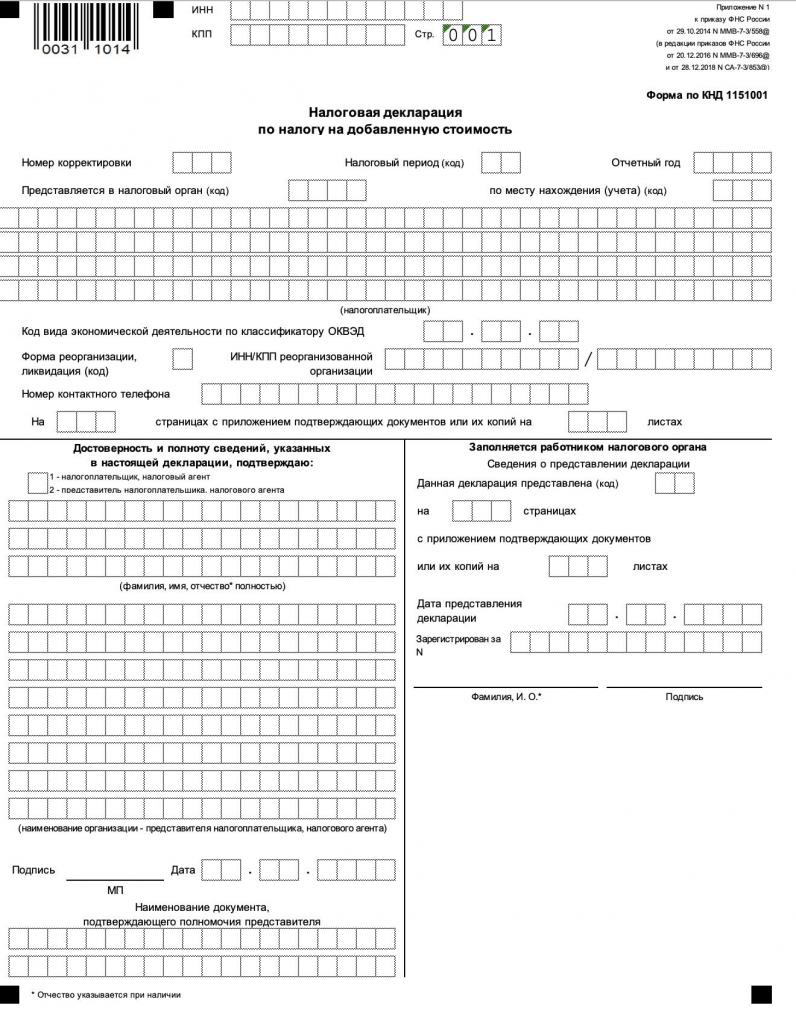

Декларация по НДС

Декларация по НДС подается налогоплательщиком в органы налоговой службы по месту учета, до 25 числа первого месяца нового налогового периода. Сдавать декларации по месту нахождения отдельных подразделений не нужно.

За непредоставление декларации законодателем предусмотрен штраф. Декларация по НДС подается в электронном виде. Если декларация предоставляется в электронной форме, она не может быть подана на бумажном носителе. Если налогоплательщик не предоставил декларацию по НДС в налоговый орган в течение 10 дней после истечения крайнего срока, операции по счетам могут быть заморожены.

Форма и порядок заполнения утверждаются приказом ФНС от 29.10.14 № ММВ-7-3/558@.

Порядок заполнения

Сумма в декларации указывается в рублях, без копеек. Округляется по общим правилам. Разделы 2-12 заполняются только при осуществлении соответствующих операций. Разделы 4-6 заполняются в случае применения ставки НДС 0 %. Разделы 10-11 - при получении счетов-фактур при осуществлении некоторых видов деятельности, таких как деятельность на основе агентских договоров и другие.

Раздел 12 заполняется при выставлении счета-фактуры с выделенным налогом лицами, освобожденными от уплаты НДС; налогоплательщиками при отгрузке товаров, которые реализуются без налогообложения по НДС; лицами, которые не являются плательщиками НДС.

Порядок и сроки уплаты

Начисление и уплата НДС производится поквартально по ⅓ от суммы, до 25 числа каждого месяца нового налогового периода. Налогоплательщики, которые выписали счет-фактуру с выделением налога, оплачивают всю сумму до 25 числа первого месяца нового налогового периода.

Льготы по НДС

Существуют определенные льготные операции, а также операции, которые не образуют объекта налогообложения.

Пунктом 2 статьи 146 Налогового кодекса РФ определены операции, которые не образуют налогообложения по НДС. Кроме того, статьей 149 установлены операции, при которых отсутствует обязанность исчислять налоги. Такие операции относятся к категории льготных.

Одновременное ведение операций с НДС и без предусматривает раздельный учет. Если освобождаемая деятельность лицензируется, налогоплательщик может применять льготу, только если имеет соответствующую лицензию. От указанных в пункте 3 статьи 149 льгот можно отказаться.

Налоговые агенты

Налоговые агенты - это лица, которые принимают обязанности по исчислению и уплате налога в бюджет. Налоговые агенты обладают теми же правами и обязанностями, что и налогоплательщики, и подлежат проверке в том же порядке. Чтобы понять, как НДС исчисляется налоговым агентом, нужно разобраться, в каких случаях неплательщик НДС может выступать налоговым агентом.

Предприниматель или организация, которые не являются плательщиком НДС, могут исполнить обязанности налогового агента в следующих случаях:

- На территории РФ были куплены товары у иностранцев, которые не стоят на налоговом учете.

- Арендуется федеральное, муниципальное имущество или имущество субъекта РФ.

- Было куплено государственное или муниципальное имущество, которое не закреплено за государственными или муниципальными организациями.

- Были возложены полномочия по реализации конфискованного имущества или имущества, реализуемого по решению суда.

- Осуществлялись действия по продаже на территории РФ по договору комиссии, поручению или агентскому договору товаров, которые принадлежат иностранным лицам, не состоящим на налоговом учете.

- Было заказано строительство судна, и в течение 90 дней после оформления права собственности оно не было зарегистрировано в международном реестре судов.

- Были приобретены на территории РФ сырые шкуры животных, лом или отходы цветных и черных металлов, вторичный алюминий и макулатура.

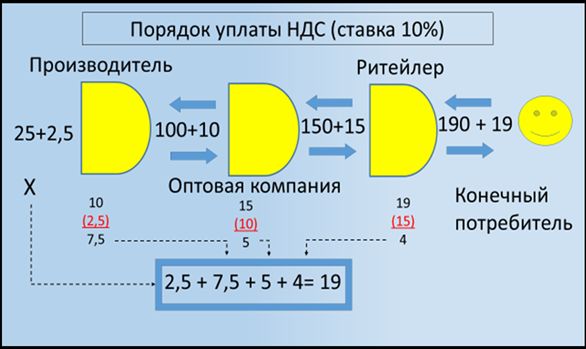

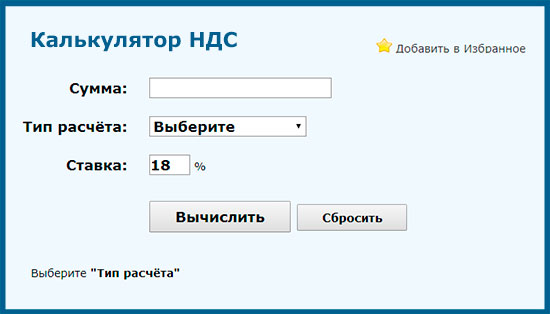

Формула расчета НДС

Рассчитать НДС достаточно просто. Чтобы вычислить НДС от суммы товаров, облагаемых НДС по ставке 20 %, используется следующая формула: стоимость реализуемых товаров, включая акцизы, но без НДС умножается на 20 %.

Например, организация реализовала товар общей стоимостью 100 тыс. руб., сумма НДС в этом случае составит 20 тыс. руб.

Как исчисляется сумма НДС по ставке 10 %? В этом случае необходимо применить ту же самую формулу, но стоимость реализованного товара умножить на 10 %.

Например, индивидуальный предприниматель реализовал товары на сумму 25 тыс. руб. Сумма НДС составит 2,5 тыс. руб.

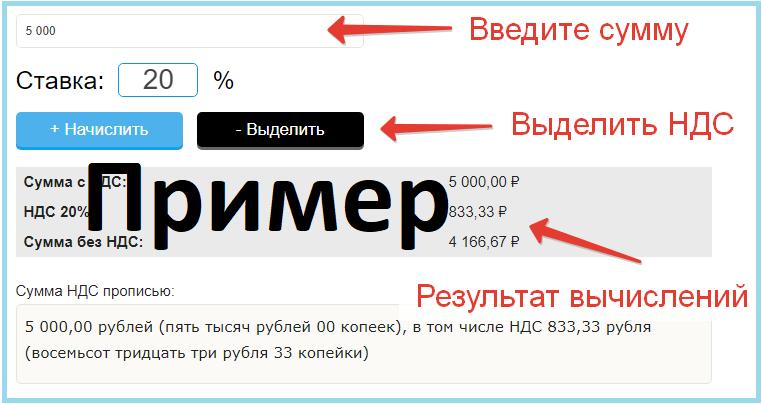

Как вычислить НДС из суммы

Бывают ситуации, когда налог нужно начислять не сверх суммы, а наоборот - вычислить ее “изнутри”. Например, это может потребоваться при получении предоплаты. В этих случаях используется следующая формула: сумма НДС равна налоговой базе, умноженной на расчетную ставку. Для расчетной ставки применяют два значения - 20/120 и 10/110. От того, по какой ставке облагаются поставленные товары - 20 % или 10 %, зависит то, как исчисляется НДС.

Пример: организация получила предоплату за работы, которые будут облагаться по ставке НДС 20 %. Сумма предоплаты составляет 50 тыс. руб., в том числе НДС. Так как работа облагается по ставке 20 %, применяется расчетная формула 20/120. НДС в этом случае будет равна: 50 000 х 20/120 = 8333 рублей.

Понять, как исчисляется НДС по формуле при применении ставки 10 % можно, рассмотрев следующий пример. Индивидуальный предприниматель получает аванс на товары, которые подлежат налогообложению по НДС по ставке 10 %. Сумма аванса составляет 78 000 руб., в том числе НДС. Чтобы вычислить сумму входного НДС, необходимо применить расчетную ставку 10/110. Таким образом, сумма составит: 78 000 х 10/110 = 7091 рубль.

Как исчисляется НДС к уплате в бюджет

Для расчета НДС к уплате за квартал используется такая формула: Суммируется НДС с реализованных товаров и услуг с НДС, который подлежит выплате при получении аванса или предоплаты и рассчитывается по ставкам 20/120 или 10/110.

Если в течение квартала были выполнены строительные работы для нужд компании, или выполнялась корректировка стоимости товаров после продажи, то НДС к начислению и уплате по этим суммам также включается в общую.

Формула вычета по НДС

Принимаемые к вычету НДС рассчитываются по следующей формуле:

- предъявленный поставщику НДС суммируется с предъявленным НДС при перечислении предоплаты или аванса, с НДС уплаченным таможне, с НДС уплаченным в качестве налогового агента и исчисленным продавцом с предоплаты и принимаемый к вычету на дату отгрузки.

Итоговая сумма НДС рассчитывается с начисленного НДС с вычетом НДС, принимаемого к вычету. Если итоговое значение равно нулю, то ничего не нужно перечислять в бюджет, если оно отрицательное, то можно потребовать возмещение. Как правило, последнее часто бывает у экспортеров товаров.

Смена ставки НДС

До начала 2019 года действовала 18-процентная ставка НДС вместо 20%. Во время изменения ставки многих интересовало, как будет исчисляться НДС в переходной период. Все товары, отгруженные с 1 января 2019 г., подлежат налогообложению по ставке 20 %. При этом для исчисления налога при условии внесения предоплаты до этой даты происходит по формуле 18/118, но остальная часть суммы, полученная после 1 января, подлежит налогообложению по новой ставке.