EBITDA: что это такое и как рассчитать? Формула расчета и назначение данного показателя

Буквальная расшифровка EBITDA - аналитический показатель, равный объему прибыли до удержания процентов, налогов, износа и амортизации. Показатель применяется с целью оценки результатов фирмы. Индикатор представляет разницу в EBIT (операционная прибыль), поскольку он не включает денежные расходы. Чтобы понять, как рассчитать EBITDA и что это такое означает для оценки финансово-экономического состояния предприятия, нужно немного ознакомиться с теорией.

История развития метода оценки

EBITDA стала популярной благодаря выкупам кредитов в середине 80-х годов прошлого столетия, когда бралось безумное количество заемных средств. Инвесторы, изучая компанию, терпящую бедствие, использовали EBITDA в качестве быстрой оценки того, сможет ли она своевременно погасить проценты. Сторонники метода утверждают, что так проще получить "быстрый снимок" компании, исключив расходы, которые затеняют ее эффективность. Специалисты, рассуждая с осторожностью, утверждают, что полезность EBITDA зависит от индивидуальной структуры бизнеса.

История использования расчета ЕБИТДА действительно привлекла внимание общественности во время волны массового выкупа компаний с использованием заемных средств, их слияний и поглощений с середины 1980-х годов до пика технологического пузыря в конце 1990-х годов. Использование показателя стало гораздо более распространенным, CNBC объявило, что продающихся компаний с ЕБИТДА стало в 12 раз больше, так как все, что нужно было знать их владельцам, это как рассчитать EBITDA и что это такое в свете экономической политики современных корпораций.

Отличия в расчетных методах

ЕБИТДА используется специалистами для определения экономической деятельности организации. Это дает понятие рентабельности, прибыли и налогов. Общий результат получают путем добавления к доходу амортизацию и износ. Формула EBITDA:

EBITDA = E + А + И,

где:

- E - EBIT;

- А - амортизация;

- И - износ.

EBIT представляет собой прибыль, к которой прибавляют % и налоги. Поскольку они «добавляются обратно», используют предлог «До». Перед тем, как несведущим в финансах объяснить, как рассчитать EBITDA и что это такое, специалисты раскрывают значение термина «прибыль до налогообложения». Затем они добавляют к показателю любые процентные расходы, которые фирма понесла за отчетный период.

Добавление амортизации и износа является существенным различием между EBIT и EBITDA. Последнее сложнее вычислить. Амортизация и износ учитываются в нескольких статьях бухгалтерского отчета при расчете прибылей и убытков, например, в себестоимости реализованных товаров, и как часть общих и административных расходов, в связи с чем требуют особого внимания при рассмотрении.

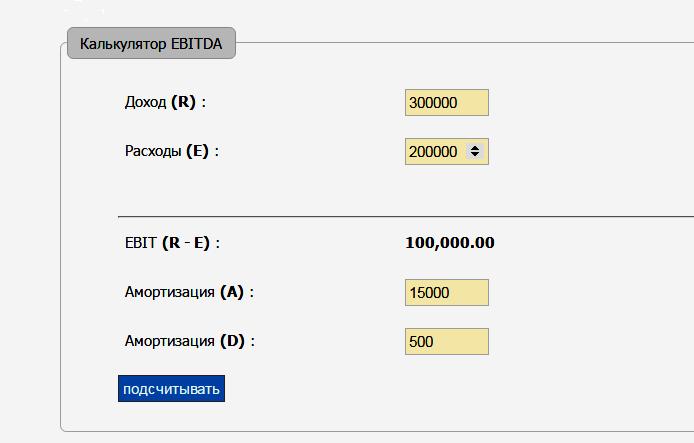

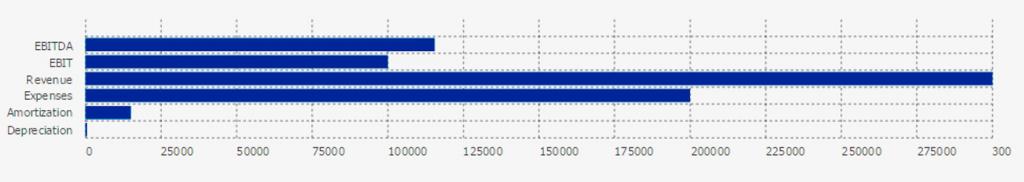

В приведенном ниже примере продемонстрировано, как посчитать EBITDA и EBIT для типового отчета о прибылях, с учетом данных:

- Доход – 300000 руб.;

- Расходы – 200000 руб.;

- Амортизация – 15000 руб.;

- Износ – 500 руб.

Перед тем как рассчитать пример ЕБИТДА, определяют сумму, начиная с прибыли, а затем добавляют налоги и проценты.

Формула EBIT, руб.:

EBIT = 300 000 - 200 000 = 100 000 руб.

В примере EBITDA определяют сумму из примера EBIT, но добавляют 15 000 затраты по амортизации в руб. и износ 500 руб.

Формула EBITDA, руб.:

EBITDA = 100 000 + 500 + 15 000 = 115 500 руб.

Формула для маржи EBITDA:

Рентабельность по EBITDA = EBITDA / Общий доход

Рентабельность по EBITDA = 115 500/300 000 = 38,5 %

Безопасность применения: ключевые моменты

Данные EBITDA должны использоваться ответственно. Нельзя применять коэффициент, как ключевой метод определения финансовой устойчивости компании. Ожидается, что показатель окажет некоторое влияние на финансовые исследования. Например, это более простой метод определения суммы денег, которую компания должна возместить за оставшуюся задолженность в краткосрочной перспективе. Но, поскольку EBITDA не учитывает ключевые расходы, его можно легко изменить, поэтому глупо просто использовать его, как единственный показатель возможности предприятия.

Фирме не стоит целенаправленно манипулировать EBITDA, который легко изменить с помощью коррупционных методов бухгалтерского учета. Например, поскольку амортизация и износ оцениваются достаточно свободно на основе опыта, оценок и прогнозов, это может изменить ЕБИТДА путем подтасовки показателей, которые являются не денежными расходами. Нематериальные активы имеют свойства приходить в негодность, а оборудование ломаться. После этого компании потребуются реальные денежные средства и это надо учитывать перед тем, как рассчитать EBITDA.

Показатель ЕБИТДА не является надежным параметром для определения финансового состояния организации, поскольку его можно легко видоизменить, опубликовав радужную картину о ней, чтобы ввести в заблуждение кредиторов и инвесторов.

Например, в некоторых фирмах предел для получения кредитов определяется путем расчета процента, поэтому, контролируя EBITDA фирмы, владельцы бизнеса могут легко обмануть кредиторов, предлагая огромные кредиты по сравнению с обычными условиями кредитования. Такая фальшивая практика предназначена для мошенничества, схема сделки коррумпирована и может быть незаконной.

Маржа: текущее состояние операций

Маржа EBITDA - это способ, позволяющий компании оценить свою рентабельность и эффективность, определяется она путем деления прибыли фирмы до уплаты %, налогов, износа и амортизации. Маржа EBITDA обычно используется, чтобы дать владельцам лучшее понимание об операционной прибыльности и движении капитала фирмы, и представлена в % от ее общего дохода.

В отличие от других средств измерения рентабельности, маржа позволяет углубленно взглянуть на текущее состояние операций и прибыльности организации, избегая при этом проникновения в суть отдельных статей расходов. Часть маржевой «рентабельности» в формуле ЕБИТДА обусловлена факторами, такими как стоимость товаров (COG), общие и административные продажи (SG & A), но не включает износ или амортизацию.

Последние показатели - это уменьшение стоимости товаров с течением времени и, соответственно, распределение платежей по кредитам.

Формула EBITDA довольно проста:

Прибыль до вычета процентов, налогов, износа, амортизации / общий доход.

Расчет маржи ЕБИТДА не сложный. Добавляют прибыль до вычета процентов, налогов, износа и амортизации и делят эту общую сумму на общий доход компании. Результат представлен в процентах от общего дохода.

Отличия методов расчета

Мы рассмотрели, как рассчитать EBITDA, что это такое, и чем эта маржа отличается и предпочтительнее других показателей прибыльности, теперь нужно понять фундаментальные основы бухучета, которые определяют нормы этих показателей.

В бухучете существует стандарт, называемый GAAP в США и РСБУ в России, который является обязательным для исполнения предприятиями любой формы собственности. Например, маржа прибыли, в отличие от EBITDA, использует один из трех основных принципов для GAAP - валовая прибыль, операционная или чистая.

Маржа EBITDA работает по-другому, используя более тонкие метрики, чтобы помочь компаниям оценить результаты и состояние. Поскольку этот показатель не соответствует GAAP и РСБУ, он использует другие средства для измерения операционной эффективности, например, применяет валовую прибыль.

Для расчетов ЕБИТДА берется только выручка за вычетом затрат, связанных с производством. Поэтому EBITDA отличается от операционной маржи. Последняя часто используется при слияниях и поглощениях (M & A) небольших предприятий и крупных компаний, поскольку ее легко использовать в различных отраслях, независимо от размеров фирм.

Индикатор движения денежных средств

Метрика традиционно используется в качестве индикатора движения денежных средств. Это может дать специалистам раннюю оценку стоимости компании.

Когда фирма не получает прибыли, у инвесторов есть все шансы использовать EBITDA для ее оценки. Часто аналитики применяют этот индикатор, который хорошо сравнивает аналогичные компании. Владельцы бизнеса используют его, чтобы сопоставить свои результаты с конкурентами.

ЕБИТДА не признает GAAP или МСФО. Некоторые скептики, такие как Уоррен Баффет, используют его, поскольку показатель представляет фирму так, как будто она не платит %, налоги и демонстрирует, что активы не теряли своей естественной стоимости без вычета амортизации или капитальных затрат.

Если компания приобрела основные средства, и они профинансированы в долг, при этом создается вид, что ее доходы значительно увеличились, инвестор не будет вкладывать туда, где расходы велики. Он также обращает внимание на другие показатели, такие как капитальные затраты, денежный поток и чистый доход.

Предпродажная оценка предприятий

При сравнении двух компаний значение, полученное по формуле при расчете ЕБИТДА, можно использовать, чтобы дать инвесторам общее представление о том, переоценены ли они (высокий индекс) или недооценены (низкий индекс). Важно сравнивать фирмы, которые идентичны или работают в одной отрасли, поскольку в разных будут совершенно другие показатели. Метрика широко используется в коммерческой оценке и определяется путем деления стоимости компании на EBITDA.

Операционный доход

EBITDA = Операционная прибыль + Амортизационные отчисления + Износ.

Операционный доход связан с прибылью, получаемой от основной деятельности компании. Так же известен, как EBIT, равняется прибыли до вычета % и налогов, что дает точную картину способности организации генерировать приток денег. Например, когда фирма имеет возможность зарабатывать на своих инвестициях, а также на продаже активов, но эти виды доходов исключаются из операционной прибыли.

Предположим, что компания зафиксировала выручку от продаж в размере 30 000 000 руб. в данном налоговом году, а операционные расходы составили 12 000 000 руб. Тогда операционная прибыль компании или EBIT = 30 000 000 - 12 000 000 = 18 000 000 руб. Эти расходы будут включать амортизацию, износ, вознаграждение и коммунальные услуги, стоимость реализованных товаров, а также общие и административные расходы.

Амортизационные отчисления и износ

Амортизация - это стоимость активов компании, распределенных в течение всего срока полезного их использования. Она включает основные средства: здания, машины, оборудование и т. д. Часть их отражается в амортизационных отчислениях в ежегодной финансовой отчетности.

Предположим, что компания приобрела оборудование со сроком службы 10 лет на 6 000 000 руб. Можно рассчитать ежегодную амортизационную стоимость, разделив общие затраты на количество лет, которые они могут прослужить. В этом случае это будет 6 000 000 / 10 = 600 000 рублей годовой амортизации.

Износ отличается от амортизации только тем, что показывает распределение нематериальных активов компании. Они могут включать права интеллектуальной собственности и другие статьи расходов, которые не вписаны в обычные активы. Предположим, что нематериальные активы стоят 2 250 000 руб., срок службы 5 лет, можно рассчитать износ следующим образом: 2 250 000 руб. / 5 = 450 000 руб.

Плюсы использования Margin

Маржа EBITDA измеряет денежную прибыль, которую компания получает за год. А для инвесторов просмотр маржи, полученной по расчету EBITDA, может обеспечить лучший показатель, чем другие нормы прибыли, потому что он снижает влияние неоперационных или других факторов амортизации, износа и налогообложения.

С одной стороны, использование маржи может упростить сравнение компаний в разных отраслях, поскольку оно всегда представляется в виде процента от общей выручки за счет использования операционной прибыли, что позволяет инвесторам или аналитикам увидеть, насколько хорошо они используют свои операционные средства по сравнению к доходу, который генерируют.

Показывая взаимосвязь между операционным денежным потоком и выручкой, маржа EBITDA особенно полезна для владельцев, чтобы оценить, насколько хорошо компания использует свои ресурсы.

Кроме того, фирма может сравнивать свою рентабельность по ЕБИТДА на протяжении многих лет, чтобы отслеживать прогресс, а также ее эффективность рядом с другими, более крупными конкурентами в своей отрасли. Например, небольшая компания, получающая меньше выручки, но с лучшей рентабельностью по EBITDA, будет более эффективной, чем крупная компания с более низкой рентабельностью.

Таким образом, основное преимущество использования маржи EBITDA заключается в том, что оно позволяет владельцам, инвесторам или аналитикам принимать обоснованные бизнес-решения на основе того, насколько позитивна их операционная прибыль по сравнению с их доходами.

Недостатки использования метода

Некоторые компании могут неправильно использовать маржу ЕБИТДА, чтобы показать себя более прибыльными, не учитывая задолженность в расчетах. По этой причине фирмы, которые имеют большие долги и более высокие процентные платежи, как правило, не должны использовать EBITDA для оценки своей эффективности.

Кроме того, поскольку маржа ЕБИТДА немного выше, чем прибыли, компании, которые не имеют очень достаточной рентабельности, также не должны использовать этот показатель, поскольку такой расчет переоценивает их положение. И поскольку эти данные не учитывают требования GAAP и РСБУ, компании могут манипулировать маржой, что особенно опасно для их инвесторов.

Даже Forbes заявил в 2011 году, что EBITDA - «большая ложь», так как показатель заставляет компании с большими активами выглядеть лучше, избирательно относиться к долгу, игнорировать требования к оборотному капиталу и не иметь руководящих принципов GAAP.

Пять причин большой лжи ЕБИТДА

Фактически EBITDA включает в себя регулярные финансовые отчеты с числами, которые всегда делают компанию лучше, чем есть на самом деле.

Рассмотрим пять причин, по которым зависимость от EBITDA означает, что покупка активов превращается в большую ложь:

- Компании с активным балансом выглядят финансово здоровее, чем на самом деле. Понимание суммы амортизации активов имеет ограниченную ценность при определении текущей рентабельности предприятия с формулой расчета EBITDA по балансу.

- Игнорируют требования к оборотному капиталу, ЕБИТДА не отражает этих изменений.

- EBITDA не соответствует GAAP.

- Индикатор может предоставить недостоверную финансовую информацию.

- EBITDA в основном является показателем прибыли по процентам и налогам, полученным путем добавления амортизации, и широко используется в качестве показателя деятельности компании. Рассмотрение ее отдельным показателем может дать менее точное представление о фактическом доходе фирмы.

Манипулирование EBITDA

Часто манипулируют этим индикатором, чтобы показать завышенную прибыль. Как упоминалось выше, различные методы расчета ЕБИТДА вызвали недостаточную ясность среди инвесторов относительно достоверности этого показателя.

Неотъемлемая проблема, связанная с прибылью до вычета процентов и амортизации, заключается в том, что компания может свободно использовать один из методов для расчета показателя за год и применять в следующем году показатели, которые показывают ее в лучшем свете. Например, если она не имеет достаточного операционного дохода, но зарабатывает хорошую сумму от других инвестиций и продажи активов, она может выбрать показ завышенной прибыли с использованием метода расчета EBITDA.

Другой аспект связан с амортизацией, которая представляет собой неденежные расходы, но их результаты могут измениться компанией с намерением увеличить EBITDA.

Предупреждения и ограничения

Многие аналитики считают, что EBITDA не является надежным показателем эффективности компании и может быть обманчивым, не отражая ее реальную прибыль или финансовое состояние. В результате фирмы могут отчитываться по ЕБИТДА наиболее выгодным способом, поскольку они не следуют обязательным стандартам бухгалтерского учета.

Высокая EBITDA не обязательно означает, что финансовое состояние компании хорошее. Она может иметь много долгов и платить высокие проценты. Платежи с высокой процентной ставкой по отношению к денежному потоку увеличивают финансовый риск. ЕБИТДА не отражает колебания оборотного капитала и не является показателем движения денежных средств.

Денежный поток и прибыль не одинаковы и рассчитываются с использованием двух разных методов учета: денежные средства и начисления. Поскольку EBITDA основана на последнем, компании могут искусственно увеличивать показатель, регистрируя продажи, которые не были собраны и конвертированы в денежные средства.