Списание дебиторской задолженности. Как списать дебиторскую задолженность

Списание дебиторской задолженности - экономическая операция, которой регулярно приходится заниматься экономистам на любом крупном предприятии. Важно при этом знать о существующих видах дебиторской задолженности, порядке действия, счетах и способах проводки. В этой статье мы расскажем, как правило, осуществить данную операцию, чтобы все было сделано быстро, правильно и по закону.

Какую задолженность можно списывать

Списание дебиторской задолженности должно проходить в строгом соответствии с законодательством. Стоит отметить, что списывать можно не все долги, а только те из них, которые отвечают соответствующим признакам, могут быть признаны нереальными к взысканию.

В этом случае при списании дебиторской задолженности необходимо придерживаться понятия безнадежного долга, которое содержится в Налоговом кодексе Российской Федерации. Таким признается долг с прошедшим сроком давности по иску, а также долг, принадлежащий ликвидированной фирме или компании, которая на данный момент исключена из ЕГРЮЛ как недействующая.

При этом бухгалтерам стоит всегда помнить, что закрытие ИП не делает долг индивидуального предпринимателя безнадежным. В этом случае невозможность получения денег может установить только судебный пристав, вынеся соответствующий вердикт, который будет означать завершение начатого производства.

Еще один важный момент, который следует учитывать при списании дебиторской задолженности. Нереальным долг фирмы может быть признан только в случае ее исключения из ЕГРЮЛ после 1 сентября 2014 года. Если данные о фактическом прекращении работы были внесены в реестр ранее, то долги такой фирмы списываются в соответствии с общими правилами.

Если в качестве должника значится индивидуальный предприниматель, то списание задолженности только на основании его исключения из ЕГРИП проведено быть не может. Дело в том, что индивидуальный предприниматель несет ответственность по любым платежам всеми активами, которые ему принадлежат. В связи с этим списание безнадежной дебиторской задолженности у предпринимателя может быть осуществлено только после совершения процедуры банкротства либо при условии смерти индивидуального предпринимателя или появления решения Фемиды о невозможности взыскать с него денег из-за того, что местонахождения должника установить не представляется возможным. Поэтому перед списанием дебиторской задолженности в связи с невозможностью ее взыскания следует убедиться, что одно из этих условий выполнено.

В случае если долговой спор возник между двумя компаниями, следует для начала провести взаимозачет задолженностей, чтобы уменьшить сумму дебиторки на сумму долга контрагента. Если и после этого долг остается, деньги признаются невозможными к получению. В этом случае можно проводить списание просроченной дебиторской задолженности.

Итак, если фирма-должник обанкротилась, а также была исключена из реестра после ранее обозначенного нами срока, такой долг взыскать уже не удастся. По общему правилу, сроки списания дебиторской задолженности равны трем годам.

Однако они могут быть прерваны по нескольким причинам:

- должник прислал письмо, в котором признал долг, попросив предоставить ему отсрочку;

- принял и расписался в акте сверки;

- выплатил неустойку или проценты;

- компании заключили между собой дополнительное соглашение, по которому должник официально признал свои обязательства;

- суд начал производство по поданному вами иску к нерадивой фирме.

Если срок по иску прервался, он начинает исчислять заново, с самого начала. При этом в общей сложности он не должен быть больше 10 лет с момента образования долга.

Виды

В широком смысле под дебиторской задолженностью понимают сумму всех долгов, которые должны были быть выплачены предприятию или фирме со стороны других юридических лиц, а также граждан, которые в данной ситуации имеют правовой статус дебиторов или должников.

Выделяют несколько видов дебиторской задолженности по тем или иным основаниям.

По срокам погашения:

- краткосрочная - до трех месяцев;

- долгосрочная - более трех месяцев.

По экономическому содержанию:

- выданные авансы;

- задолженности заказчиков и покупателей;

- прочие.

По своевременности возврата:

- просроченная (ненормальная);

- нормальная.

По возможности взыскания:

- сомнительная;

- надежная;

- непогашенная в срок и ничем не обеспеченная;

- безнадежная (срок давности истек, имеется решение государственного органа власти о невозможности взыскания, например, в результате ликвидации данной организации).

По группам дебиторов:

- группа А - 80% от общей дебиторской задолженности;

- группа В - 15%;

- группа С - 5%.

По типу реализуемой продукции. В этом случае главной целью будет определение вида продукции, на который приходится основная сумма дебиторской задолженности.

Документальное оформление

Если вами определены деньги, которые уже нереально получить по одной из вышеперечисленных причин, следует разобраться, как списать дебиторскую задолженность.

Начать следует с составления соответствующего приказа об инвентаризации долга. Результаты должны быть внесены в форму ИНВ-17. После этого руководитель предприятия или компании издает приказ о списании дебиторской задолженности. В нем содержатся указания о ликвидации долга фирмы.

Это решение основывается на бухгалтерской справке и акте инвентаризации. В перечисленных документах в обязательном порядке описывается ситуация, которая привела к тому, что задолженность стала безнадежной, указывается ее сумма, приводятся ссылки на дату и номер акта инвентаризации. Вот как списать дебиторскую задолженность.

Большое значение имеет то, списанные долги, как правило, подвергаются особо тщательной проверки со стороны сотрудников налоговой инспекции. К этому нужно быть готовым. В связи с этим к акту инвентаризации задолженности рекомендуется приложить документы, подтверждающие историю ее образования. Также не помешают бумаги о реальности заключенной сделки. Это могут быть накладные, договоры, акты оказанных услуг, счета, акты сверок, основания для признания долга безнадежным - вердикт службы судебных приставов или выписка из ЕГРЮЛ.

Особенности списания дебиторки в бухгалтерском учете

Порядок списания просроченной дебиторской задолженности в бухгалтерском учете компании или фирмы зависит от того, существует ли в ее истории резерв по так называемым сомнительным задолженностям. Если он в настоящее время существует, то списание осуществляется за его счет.

Если долг больше максимальной суммы резерва, то разница выносится на счет прочих расходов. В альтернативном варианте можно списать ее на другой счет, на котором будет учитываться дебиторская задолженность.

Списанный вами долг на протяжении пяти лет следует учитывать в полном объеме по дебету. Только после истечения этого срока его можно будет списать окончательно.

На тот случай, если компания не создавала резерв, то следует составлять проводки списания дебиторской задолженности. Они могут быть двух видов:

- Дт 007 - задолженность списана и учтена за балансом.

- Дт 91.2 Кт 62 или любой другой счет по учету дебиторской задолженности. Тогда расходы признаются нереальными к получению.

Вот какие существуют варианты проводки списания дебиторской задолженности.

Документы, которые будут подтверждать данные процедуры, следует хранить на протяжении пяти лет для предоставления полноценной информации по бухгалтерскому учету в случае возникновения необходимости. В этом случае на счете 007 ведется тщательный аналитический учет для каждого из контрагентов.

Налоговый учет

Существуют свои особенности при списании дебиторской задолженности налогов. Так могут поступать организации, которые считают методом начисления налог на прибыль. Таким образом, плательщики единого налога на вмененный доход и компании, работающие по упрощенной системе налогообложения, не могут учитывать дебиторку в своих расходах. Также не имеют права осуществлять эту процедуру индивидуальные предприниматели, находящиеся на общей системе налогообложения.

Списание дебиторской и кредиторской задолженности для целей налогообложения зависит от создания резерва для сомнительных доходов или его отсутствию. При его наличии предприятие осуществляет списание на счет резерва, а часть долга, которую этот резерв покрыть не в состоянии, относить на внереализационных доходы.

Трудности возникают, когда такой резерв изначально не был сформирован. В этой ситуации списание дебиторки в полном объеме приходится на внереализационных доходы.

Расход официально признается при наступлении даты самого раннего события из этого списка: появление в реестре сведений о прекращении работы, истечения срока давности по иску, поступлении документов от сотрудников службы судебных приставов.

Подтверждения списания дебиторки для налогового учета следует хранить на протяжении не менее четырех лет. Например, в том случае, если вами был выплачен аванс поставщику какого-либо материала, а после этот долг был признан безнадежным, то принятый к вычету налог на добавленную стоимость подлежит восстановлению.

Следует понимать, что если компания или предприятие приняли решение о признании безнадежным какого-либо долга от физического или юридического лица, то после списания дебиторской и кредиторской задолженности его следует отнести к расходам, перечислив с суммы задолженности на доходы физических лиц.

С точки зрения налоговой службы, физическое лицо при этом получило налоговую выгоду, а агентом по налогу на доход физических лиц должна выступить сама компания. Если физическое лицо при этом было сотрудником предприятия, то помимо уплаты за него НДФЛ, компании следует перечислить страховые взносы с суммы списания дебиторки.

Безнадежный долг

Списание дебиторской задолженности с истекшим сроком давности имеет свои особенности и нюансы, которые следует знать, потому как вам непременно придется столкнуться с подобной бухгалтерской операцией. Как мы уже отмечали, стандартный срок по иску составляет 3 года. Самой же исковой давностью считается время, отведенное физическому или юридическому лицу, права которого оказались нарушены. Вот когда можно списывать дебиторскую задолженность.

Срок давности по иску начинает отсчитываться с того момента, когда лицо впервые узнало о том, что его право было нарушено.

Стоит обратить внимание на то, что смена лиц в обязательстве никаким образом не влияет на срок давности, не может привести к его изменениям.

Примечательно, что для некоторых обязательств, в соответствии с Гражданским кодексом, предусмотрены особые сроки давности по различным искам, которые могут существенно отличаться от распространенной практики. Например, быть меньше или больше.

В соответствии с правилами списания дебиторской задолженности с истекшим сроком давности такую задолженность, когда она официально признана безнадежной, следует списывать на расходы, независимо от того, предпринимались ли какие-нибудь меры по ее взысканию или нет.

Важно, что безнадежная задолженность в некоторых случаях может быть списана и до истечения срока давности. Например, в случае исключения компании-должника из единого реестра юрлиц. Теперь вы знаете, когда можно списывать дебиторскую задолженность.

Если вы столкнулись с какими-либо проблемами при списании дебиторской задолженности с истекшим сроком давности, то стоит обратиться к судебной практике. Представители российской Фемиды уже неоднократно подтверждали, что препятствием к списанию не может быть тот факт, что налогоплательщик лично не требовал у должника образовавшуюся задолженность, а также то, что налогоплательщик не обращался с заявлением в суд о взыскании долга.

Кстати, в случае обращения в арбитраж, вы уже не сможете самостоятельно признать задолженность безнадежной. С этого момента данное решение будет исключительно в юрисдикции суда. С тех пор это будет возможно сделать только на основании постановления приставов о ликвидации организации или завершения исполнения открытого производства.

Необходимые документы

При истекшем сроке давности списание дебиторской задолженности происходит на основании стандартных документов. Главное, в цели списания подтвердить дату образования списываемой вами задолженности. Таким официальным подтверждением могут выступать счета на оплату, договоры, счета-фактуры, акты приемки или сдачи услуг и работ, накладные на товары. Обратите внимание, что одного договора в этом случае будет недостаточно, у налоговой инспекции в этом случае обязательно возникнут дополнительные вопросы к вам.

Также при необходимости у вас на руках должны быть документы, подтверждающие тот факт, что на момент официального списания задолженность так и не была погашена. Для этого потребуется;

- приказ начальника о необходимости списания;

- акт инвентаризации задолженности, составленный на конец налогового периода;

- документы, официально подтверждающие образование самой задолженности - это акты сверки, договоры, первичные документы.

Важно, что в некоторых случаях арбитры признают оправданным списание тех или иных задолженностей исключительно на основании акта сверки или договора о порядке погашения долга. При этом отсутствие первичных документов и самого договора может не требоваться.

Подводя итог, можно утверждать, что величина дебиторки, признанной безнадежной, списывается компанией, за счет созданных ею ранее резервов с сомнительным долгом. Важно внимательно разобраться с тем, когда можно списать дебиторскую задолженность. А также с величиной суммы резервов. Если ее окажется недостаточно, превышающий размер следует внести в счет списания дебиторской задолженности, в раздел прочих доходов. При этом задолженности с истекшим сроком давности необходимо списывать отдельно по каждому из обязательств.

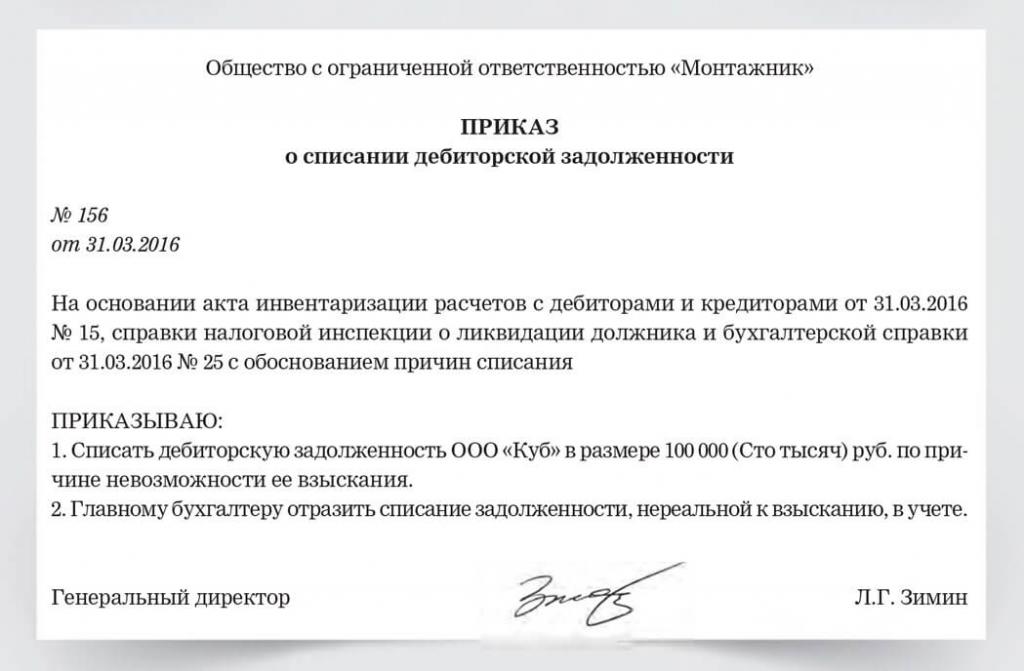

Образец приказа

При оформлении документов, необходимых для списания дебиторки, важно придерживаться строгих правил, чтобы у сотрудников налоговой инспекции не возникло к вам никаких претензий.

В частности, необходимо составить и подписать приказ на списание дебиторской задолженности, образец которого можно увидеть на фото ниже. Составляется он руководителем компании или предприятия.

Учитывая, что строго унифицированного образца приказа не существует, следует помнить, какая информация должна быть в нем указана в обязательном порядке. Это подробные сведения о самой задолженности, к которым относятся реквизиты договора, в результате которого она образовалась, сама сумма задолженности.

Также в этом приказе в обязательном порядке содержатся исчерпывающие сведения о должнике, а также основание для списания долга со всеми необходимыми ссылками на соответствующее российское законодательство.

Окончание исполнительного производства

Как мы уже отмечали, в случае подачи заявления в арбитражный суд, самостоятельно признать долг невозвратным вы уже не сможете, потребуется дождаться завершения исполнительного производства.

Если слуги Фемиды примут решение вынести вердикт в пользу кредитора, должник обязан погасить образовавшийся долг на основании решения суда. Если этого не произойдет, в дело вступают приставы-исполнители, которые заводят соответствующее исполнительное производство. Признать долг невозвратным можно будет уже только после их решения о том, что должник не в состоянии этого сделать.

При этом стоит отметить, что в случае возвращения исполнительного листа, когда взыскать долг невозможно, его можно повторно направить к взысканию через 3 года. Такие положения содержатся в законе об исполнительном производстве. Примечательно и то, что само по себе постановление пристава об окончании исполнительного производства не освобождает должника от выплат. Это обязанность остается за ним в любом случае, он может покрыть эту задолженность в добровольном порядке.

Стоит обратить внимание на то, что компании и предприятия, которые защищают себя и свои интересы в законном порядке, помимо постановлений от судебных приставов должны представлять другие документы, которые подтвердят невозможность взыскания задолженности.

В том случае, если должник не получил повторного исполнительного листа, то данная задолженность не может быть списана по причине истечения срока давности.

В этом моменте важно обратить внимание на мнение финансистов, посвященное прощению долга. Если в процессе судебного разбирательства стороны приходят к мировому соглашению, арендодатель может простить долг ответчику. В этом случае данное прощение долга законом рассматривается в качестве безвозмездной передачи имущества, при этом оно не учитывается в качестве расходов в целях налогообложения прибыли. Это стоит понимать в том смысле, что дебиторская задолженность связана с истечением срока исковой давности по желанию кредитора в случае прощения долга должнику. Данное списание признается реализацией на безвозмездной основе, к тому же оно не может уменьшить налогооблагаемую базу налога на прибыль.

Ликвидация организации-должника

Еще одним важным и распространенным критерием невозможности выполнения обязательств является ликвидация организации. С такой ситуацией приходится сталкиваться на регулярной основе. Признание долга безнадежным может быть только на основании прекращения ее деятельности без перехода обязанностей и прав к другим лицам, физическим или юридическим.

Законодатель предусматривает несколько вариантов ликвидации предприятия. Это может быть сделано по решению учредителей, в результате официального признания юридического лица банкротом, в случае решения суда, если при создании организации были допущены существенные ошибки или грубые нарушения законодательства.

Стоит отметить, что при ликвидации предприятия организация, выступавшая в качестве кредитора, имеет право объявить о своих правах на возврат задолженности. В этом случае порядок удовлетворения данных требований регламентирован Гражданским кодексом Российской Федерации. Если у компании-банкрота не хватает активов для покрытия всех долгов, организация может списать дебиторскую задолженность. В данном случае основанием может служить решение арбитражного суда о ликвидации предприятия и прекращении конкурсного производства. В этой ситуации обязательно оговаривается срок внесения изменений в единый реестр юридических лиц.

Если в отношении должника-банкрота срок исковой давности истек, долги признаются официально безнадежными и невозможными к возврату. При этом не имеет значения, ликвидирована организация или нет. кроме того, неважно, была ли на тот момент уже ликвидирована организация или нет.

Также, помимо стандартной процедуры, закон о государственной регистрации предусматривает исключение юридического лица из реестра, которое официально прекратило свою деятельность, по решению регистрирующего органа. Это решение принимается в том случае, если в течение последнего года компания не подавала сведений о налоговой отчетности, не проводила никаких операций по своим банковским счетам.

Финансовое ведомство считает, что кредитор не вправе учитывать долги юридического лица, если оно официально признано недействующим. Такого основания не содержится в Налогом кодексе, к тому Министерство финансов утверждает, что исключение недействующего юридического лица из единого государственного реестра может быть обжаловано. Например, кредиторами или другими лицами, чьи законные интересы в случае такого исключения оказываются затронуты. Сделать это можно в течение года с момента, когда они узнали об исключении юридического лица из единого государственного реестра. При публикации данного решения о предстоящем исключении компании или предприятия из ЕГРЮЛ кредиторы должны подать заявление в регистрирующий орган в течение трех месяцев с момента опубликования такого заявления. В нем должны быть приведены аргументированные и обоснованные доказательства существующих требований к данному юридическому лицу. Данный алгоритм является переходом к фактической процедуре банкротства отсутствующего должника. В такой ситуации задолженность признается безнадежной только при условии завершения конкурсного производства.

Отметим, что кредитору, конечно, с такими требованиями обращаться невыгодно, в большинстве случаев это вообще не имеет никакого смысла. Ведь финансирование процедуры банкротства должника, который признан отсутствующим, осуществляется исключительно в общем порядке. Если у него отсутствуют необходимые денежные средства, необходимые для погашения всех имеющихся долгов, их оплачивает непосредственно заявитель. Если же заявитель не захочет финансировать осуществление конкурсного производства, суд имеет полное право в таком случае вернуть поданное исковое заявление и не принимать его.

В соответствии с Гражданским кодексом, ликвидация юридического лица считается не завершенной, пока соответствующая выписка не будет сделана в едином государственном реестре. Такой порядок подразумевает возможность упрощенной ликвидации.

Многие финансисты в последнее время активно предлагают подавать требования к юридическому лицу о том, что процедура банкротства отсутствующего должника является бессмысленной. Так как финансировать такую ликвидацию никто не в состоянии. В данных обстоятельствах арбитражный суд, как правило, возвращает исковое заявление о признании должника банкротом. На этом основании можно сделать вывод, что если в точности придерживаться этой позиции, списание задолженности сможет произойти только в случае финансирования кредитором процедуры банкротства. Хоть это и может быть признано экономически обоснованными расходами.

Вот какие существуют особенности списания и оформления дебиторской задолженности в соответствии с российским законодательством.