Может ли ИП нанимать работников? Трудовой договор ИП с работником

Когда бизнес в самом начале развития, есть необходимость оптимизировать финансовые и временные затраты. Поэтому многие начинающие бизнесмены выбирают регистрацию в качестве индивидуального предпринимателя. Помимо того, что это просто и практически бесплатно, есть преференции в части ведения учета. На первом этапе ИП может работать один. Но когда дело пойдет, неизбежно встанет вопрос о персонале. Может ли ИП нанимать работников и в каком количестве? Как это организовать? Какие последствия это влечет? Далее подробно рассмотрим эти вопросы.

О найме работников предпринимателем

Действующее законодательство не содержит запрета для ИП на привлечение наемного труда. Предприниматель может нанять сотрудников так же, как и организация. Но есть определенные ограничения. То, сколько в ИП может быть сотрудников, зависит от применяемой налоговой системы. А их для малого бизнеса доступно несколько:

- Основной (ОСН). Режим, который назначается по умолчанию. Обычно предприниматели выбирают его в том случае, если планируют сотрудничать с крупными контрагентами. Количество работников при этом режиме неограниченно.

- Упрощенная система. Вместо основных налогов уплачивается один по льготной ставке. Может применяться на всей территории страны для подавляющего большинства видов деятельности. Компания или ИП на УСН в среднем в год может иметь не более 100 человек.

- ЕНВД. Характеризуется уплатой фиксированной суммы вне зависимости от итогов деятельности. Действует не на всей территории России и не для любой деятельности. Должно быть не более 100 работников.

- ЕСХН. Налоговый режим для тех, чей бизнес связан с сельским хозяйством. Максимум нанятых — 300 человек.

- ПСН. Специальный режим для предпринимателей, основанный на приобретении патента по фиксированной цене. Действует в отношении отдельных видов деятельности. Число работников — не более 15 человек.

Что понимается под количеством сотрудников

Количество нанятых лиц — величина непостоянная, ведь они могут поступать на работу к ИП и увольняться. Как учесть этот показатель? Для этого существует понятие среднесписочной численности (ССЧ). В данном случае такую численность нужно взять за год. Подсчитывается она по определенному алгоритму. Суть сводится к тому, чтобы подсчитать, сколько человек трудилось у ИП в каждый день года, а затем определить среднее значение.

Один раз в год ИП с работниками должен подавать в свою ИФНС отчет о среднесписочной численности. Из него налоговый орган узнает о количестве нанятых предпринимателем лиц и правомерности применения налогового режима.

К слову, представление сведений о ССЧ — далеко не единственная новая обязанность ИП в части отчетности, приобретенная вместе с сотрудниками. Этот вопрос мы затронем чуть ниже.

Что будет, если принять больше работников

Может ли ИП нанимать работников сверх установленного для его налоговой системы лимита? Запрета на это нет. Но если порог превысить, право на применение выбранной системы бизнесмен потеряет. Вот почему следует внимательно следить за количеством нанятых лиц.

Например, ИП при регистрации выбрал упрощенную систему, а впоследствии приобрел патент и нанял работников. Если их среднесписочная численность за год превысит 15 человек, предприниматель потеряет возможность работать в соответствии с патентом. В этом случае будет считаться, что он применяет УСН. Если же при регистрации предприниматель не выбрал упрощенную систему, то при потере права на патент он автоматически перейдет на основной режим.

Другой пример — ИП на УСН. При превышении количества сотрудников (по среднесписочной численность) порога в 100 человек право на применение УСН будет утеряно. В этом случае предприниматель «слетит с упрощенки» и окажется на ОСН.

Еще раз акцентируем внимание на том, что пороговое значение установлено именно для среднесписочной численности сотрудников. Если в какой-то момент у ИП оказалось работников больше допустимого, это еще не значит, что он потеряет право применять свой налоговый режим. Допустим, в течение месяца у ИП на патенте трудилось 16 человек, а в течение остальных 11 месяцев года — 12 человек. ССЧ все равно будет в рамках допустимого, поэтому ИП не потеряет право на патент.

Трудовой договор

Итак, мы выяснили, может ли ИП нанимать работников. Теперь перейдем к главному — как правильно это организовать. С каждым сотрудником ИП должен заключить письменный трудовой договор. В него в обязательном порядке включаются такие положения:

- Место работы: наименование работодателя и населенный пункт.

- Дата начала работы и срок трудового договора, если он является срочным. Отметим, что срочный трудовой договор с работником ИП может заключить лишь в определенных законом случаях. Например, если принимается сотрудница на подмену ушедшей в отпуск по уходу за ребенком. В общем случае трудовой договор является бессрочным.

- Должность либо профессия в соответствии со штатным расписанием.

- Режим труда и отдыха.

- Права и обязанности работника.

- Условия оплаты труда. Следует указать оклад или тарифную ставку, при наличии — премии, доплаты и прочие поощрительные выплаты.

- Условия труда. Они могут быть оптимальными, допустимыми, вредными либо опасными. Класс условий устанавливается по результатам специальной оценки, которую необходимо проводить каждому работодателю, в том числе ИП.

- Условия об обязательном страховании.

В трудовой договор ИП с работником следует включить все упомянутые выше положения. Это убережет не только от конфликтов между сторонами, но и от санкций при проведении трудовой проверки.

Прочие документы

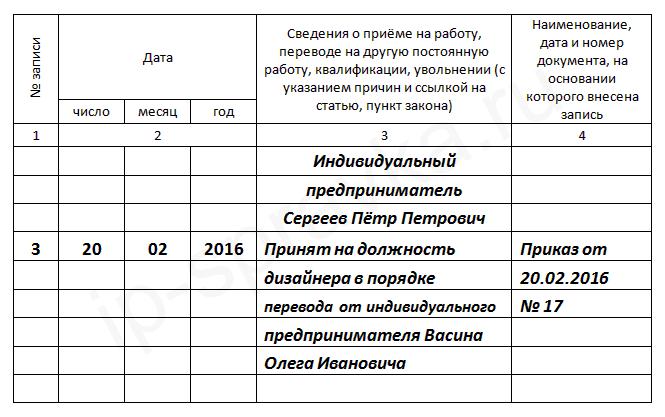

Помимо оформления договора, предприниматель должен выпустить приказ о приеме на работу. Затем необходимо сделать запись в трудовой книжке сотрудника. Как она должна выглядеть, показано на изображении ниже.

Если сотрудник нанимается впервые, то на него следует оформить СНИЛС. Также на каждого сотрудника нужно завести личную карточку Т-2.

В связи с наймом работников следует выпустить несколько внутренних нормативных актов. Это должен знать каждый предприниматель, который планирует нанимать работников. Может ли ИП этого не делать? Законодательство не содержит оговорок для работодателей-предпринимателей, а значит, на них распространяются те же требования в части документов, что и на компании. Итак, у предпринимателя должны быть:

- Правила внутреннего распорядка (правила ВТР). В документе нужно указать основные положения о приеме сотрудников на работу и об их увольнении, перечислить необходимые документы для оформления трудовых отношений, прописать права и обязанности сторон, режим работы и отдыха, правила оплаты труда и поощрения.

- Штатное расписание. Это перечень должностей сотрудников и их оклады.

- Положение о персональных данных работников.

- Инструкция по охране труда.

- Положение о заработной плате и премировании.

- График отпусков (составляется на каждый следующий год).

Заработная плата и НДФЛ

Став работодателем, предприниматель получает не только помощников в работе, но и новые обязанности. В том числе он должен выплачивать сотрудникам заработную плату не ниже установленного минимума. Существует федеральный МРОТ, но на уровне региона может быть установлено более высокое значение минимальной ЗП. Выплата должна производиться не реже, чем раз в полмесяца.

С зарплаты сотрудников ИП обязан исчислять НДФЛ по ставке 13% (30% — для работников-нерезидентов). Налог с наемных работников ИП удерживает до того, как произведет выплату зарплаты. Далее его следует своевременно перечислить в бюджет. В этом заключается функция налогового агента по НДФЛ, которую получает предприниматель при найме работников.

Страховые взносы

Предприниматель-работодатель уплачивает за сотрудников взносы на социальное, пенсионное и медицинское страхование, а также на страхование от несчастных случаев. Базой по страховым взносам являются все облагаемые выплаты. Страховые взносы за работников ИП уплачивает по таким ставкам:

- пенсионное страхование — 22% с выплат в границах предельной базы (в 2018 году это 1 021 000 рубля), свыше этого предела — 10%;

- медицинское страхование — 5,1%, предельной базы нет;

- социальное страхование (больничные и материнство) — 2,9% с выплат в передах базы (в 2018 году это 815 000 рублей), свыше этого значения взносы не уплачиваются;

- страхование на случай травматизма — от 0,2% до 8,5% в зависимости от риска деятельности.

Выше указаны базовые ставки. Для некоторых категорий плательщиков предусмотрены льготы и пониженные ставки. В частности, они действуют для ИП на «упрощенке» и патенте, если они осуществляют определенную деятельность.

Отчетная нагрузка

Нужно учитывать, что даже один сотрудник серьезно увеличивает отчетную нагрузку предпринимателя. ИП без наемных работников в зависимости от налоговой системы подает в отчетный период одну-две налоговые декларации в ИФНС. Но при найме сотрудников все меняется — появляется несколько дополнительных отчетов.

В налоговую инспекцию предприниматель подает такие формы на сотрудников:

- Расчет страховых взносов (РСВ). Форма подается по окончании квартала, полугодия, 9-месячного периода и года.

- Форма 6-НДФЛ. Подается раз в квартал.

- Справка 2-НДФЛ. Представляется 1 раз в год.

В Пенсионный фонд сдается персонифицированная отчетность по работникам:

- ежемесячно форма СЗВ-М;

- 1 раз в год — форма СЗВ-СТАЖ.

Есть и другие формы персонифицированной отчетности, но они подаются по ситуации.

Также есть отчетность перед Фондом социального страхования:

- ежеквартально подается форма 4-ФСС, которая посвящена взносам на травматизм;

- 1 раз в год — сведения о среднесписочной численности работников.

Подведем итоги

Итак, законодательство дает возможность предпринимателям привлекать наемный труд. Максимальное количество работников ограниченно применяемым ИП налоговым спецрежимом.

Роль работодателя накладывает на бизнесмена обязанность оформить трудовой договор с нанятым лицом, сделать запись в его трудовую книжку. А также сформировать все прочие необходимые документы, которыми оформляются трудовые отношения. Прописанные в договоре положения предприниматель должен неукоснительно соблюдать.

О своих сотрудниках ИП должен заботиться, причем это не ограничивается выплатой заработной платы. Предприниматель обязан производить отчисления на будущую пенсию нанятых лиц, страховать их от несчастных случаев на работе, на случай временной нетрудоспособности, а женщин — в связи с материнством.

Новые отношения возникают у предпринимателя-работодателя и с контролирующими органами. Помимо собственных налоговых деклараций, он должен подавать отчетные формы, связанные со своими сотрудниками и произведенными им выплатами.