Какая система налогообложения и отчетность у ИП с НДС

Перед тем как определить, какая система налогообложения у ИП с НДС, следует понимать, что налог на добавленную стоимость уплачивается организациями или предпринимателями, которые ведут свою деятельность на общей системе налогообложения (ОСНО).

По умолчанию после регистрации индивидуальный предприниматель находится именно на ней. Для перехода на особые режимы - упрощенные системы “Доходы”, “Доходы-Минус-Расходы” - или патентную систему необходимо подать заявление. Одновременно вести деятельность можно по нескольким системам или в любой момент перейти на общую с уплатой НДС.

Какие налоги платит ИП с НДС

Как уже было сказано, при желании платить НДС индивидуальные предприниматели могут быть только на ОСНО. При этом они не ведут бухгалтерский учет и не сдают отчетность, но ведут книгу учета доходов и расходов. При необходимости сделать выбор - платить НДС или нет, - важно учесть, какие налоги платит ИП на ОСНО.

Как и организации, ИП на общей системе обязаны уплатить НДФЛ.

Налог уплачивается ежеквартально в виде авансовых платежей за каждый квартал. Для расчета аванса используется следующая формула:

- Если налоговая база менее 5 млн руб., авансовый платеж составляет сумму доходов, за исключением налоговых вычетов, умноженную на 13 %. При уплате каждого следующего аванса отнимается сумма, уплаченная в предыдущих авансах.

- Если налоговая база превышает 5 млн руб., авансовый платеж составляет, сумму доходов от предпринимательской деятельности, за исключением стандартных налоговых вычетов - 5 млн руб., умноженную на 15 % + 650 тыс. руб.

Ежегодно ИП на ОСНО сдает декларацию 3-НДФЛ, в которой определяет сумму доходов, расходов и налога к уплате.

Если в Москве открыть ИП на ОСНО, то при осуществлении оптовой или розничной торговли уплачивает торговый сбор. Для отдельных предпринимателей установлены льготы по этому налогу. Торговый сбор уплачивается каждый квартал.

Если предприниматель владеет домом, квартирой, гаражом, в том числе и недостроенным, или иным зданием на территории РФ, то он должен уплачивать налог на имущество. Налог уплачивается вне зависимости от того, в каких целях используется имущество. Декларация по этому налогу не подается.

Если ИП владеет автомобилем, то он обязан оплатить транспортный налог, исключение составляют отдельные случаи и льготы, определенные п. 2 ст. 358 НК.

Также предприниматель уплачивает земельный налог на все земельные участки на территории РФ.

В обязательном порядке индивидуальным предпринимателем уплачиваются страховые взносы на пенсионное и медицинское страхование в фиксированном размере. Дополнительно оплачиваются налоги при наличии наемных сотрудников.

Таким образом, отчетность для ИП с НДС на ОСНО несколько отличается от таковой для коммерческих и некоммерческих организаций.

Условия для регистрации

Отдельных требований для работы с НДС для индивидуальных предпринимателей нет. Они вправе самостоятельно выбирать любой режим налогообложения, в зависимости от коммерческих интересов. Может ли работать ИП с НДС, не зависит от того, является ли он производителем товаров, поставщиком услуг или продавцом.

Существуют особые налоговые режимы, которые ориентированы на специфические отрасли. Их применение упрощает отчетность и снижает налоговую нагрузку. Например, декларация о доходах на упрощенке сдается ежегодно, вместо квартальной отчетности при работе с НДС.

Причем подать декларацию в случае применения УСН можно, имея на руках только банковскую выписку, когда при работе с НДС появляется необходимость вести полноценный бухгалтерский учет с проведением счетов при поступлении средств и товаров или услуг.

Но упрощенка с НДС для ИП возможна только в том случае, если предприниматель выступает налоговым агентом.

Что дает предпринимателю работа с НДС

При использовании современных программ для ведения учета практически все отчетные документы можно получать в автоматическом режиме. Если все данные вносить в программу вовремя, обычно не возникает каких-либо проблем при формировании декларации по НДС.

Важно понимать, что если ИП работает с компаниями-плательщиками НДС и при этом сам не платит НДС, все равно счета с включенным налогом отображаются в структуре затрат, но их нельзя принять к зачету.

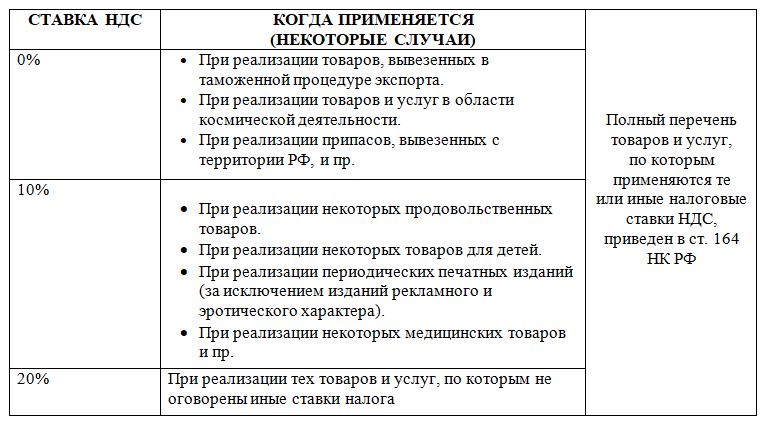

Ставки для индивидуальных предпринимателей при работе с НДС

Расчетные ставки НДС, согласно налоговому кодексу, предусмотрены общие для предпринимателей и организаций:

- 20 %. Используется в большинстве случаев, за исключением некоторых товаров и услуг.

- 10 %. На товары первой необходимости и социально значимые товары (рыба, мясо, детское питание, консервы, фрукты, крупы, макароны, медицинские товары).

- 0 %. На экспортируемые изделия при продаже на внутреннем рынке, международную перевозку, некоторые специфические работы (строительство крупных заводов, нефтепроводов, оборудования для этих объектов).

При реализации товаров и услуг с 0%-й ставкой налога организация или ИП не освобождается от необходимости вести отчетность и сдавать декларации.

При получении предоплаты устанавливаются ставки 10/110 и 20/120.

Переход на режим с уплатой НДС

Если возникает необходимость для индивидуального предпринимателя в изменении системы налогообложения, сделать это можно после завершения отчетного периода. Работать по новой системе можно с первого числа следующего месяца при условии подачи соответствующего заявления в налоговую службу в течение первых 15 дней.

Обычно индивидуальный предприниматель может иметь одну из следующих причин для смены системы налогообложения:

- необходимость работы с контрагентами с выплатами НДС;

- превышение оборотов, допустимых для спецрежима;

- прекращение вида деятельности, который подпадает под спецрежим;

- внесение поправок в законодательство касательно правил применения специальный налоговых режимов.

При переходе на общую систему необходимо закрыть обязательства касательно применяемого режима.

Переход в середине квартала возможен только при превышении лимита или начала занятия деятельностью, которая подпадает под работу только на общей системе.

Сочетание двух систем

При ведении операций с контрагентам, которые являются плательщиками НДС и нет, разрешается сочетать две системы. Однако в этом случае необходимо раздельно вести учет операций и сдавать отчетность.

Система с НДС является однозначной с остальными системами, доступными для индивидуальных предпринимателей. Выделить НДС может компания, имеющая любые обороты. Бизнес становится более открытым и прозрачным для контрагентов, повышает надежность компании при работе ИП с НДС. Какая система налогообложения более приемлема, каждый предприниматель решает сам за себя.

Плюсы работы с НДС

Одним из основных плюсов работы с НДС является принятие к вычету налога, предъявляемого покупателям - плательщикам НДС. Поэтому очень часто, если два предпринимателя предлагают один и тот же товар по одинаковой цене, покупатели - плательщики НДС отдают предпочтение тому индивидуальному предпринимателю, который работает с НДС. Для них это является значительной экономией налогов.

Есть и преимущества, связанные с особенностями применения ОСНО. Так, не нужно постоянно контролировать соответствие требованиям упрощенки, например, объем выручки или виды деятельности.

Также при работе с НДС нет необходимости постоянно подтверждать минимальную выручку, предъявлением выписки из Книги продаж и Книги доходов и расходов. Значительное преимущество при работе с НДС остается для экспортеров - они могут получать возврат налога из федерального бюджета. Таким образом, открытие ИП с НДС в некоторых случаях может быть очень даже выгодно.

Дополнительно можно выделить плюсы работы на ОСНО, а именно:

- Работа напрямую с базами, сетевыми магазинами. В этом случае при получении товара НДС можно сократить сумму налога.

- Работа с тендерными договорами, бюджетными организациями. Они тоже в большинстве случаев работают на общей системе налогообложения и отдают преимущества поставщикам, оплачивающем НДС.

- Зачет НДС при ввозе товаров на территорию РФ.

- Возможность сокращения расходов при покупке недвижимости, автомобилей. Уменьшается налогооблагаемая база, и, соответственно, удешевляется приобретаемое имущество.

Но при желании открыть ИП с НДС, какие будут налоги, следует понимать сразу.

Минусы в работе с НДС

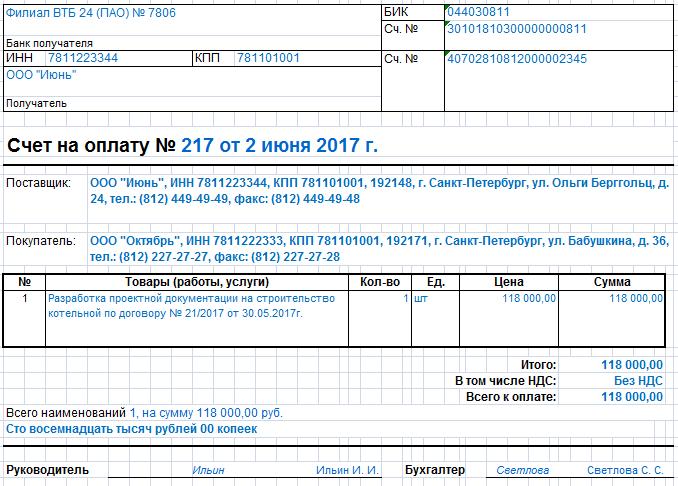

Основной минус - необходимость исчисления и уплаты НДС. Дополнительно осложняется отчетность, требуется выставление счетов-фактур с выделением налога покупателям, также могут понадобиться и другие документы для ИП с НДС. Налоговая декларация по НДС подается только в электронном виде, что требует заключения договора со специализированным оператором и оплату его услуг.

Также работа ИП с уплатой НДС предполагает переход на основную систему налогообложения, что, в свою очередь, предусматривает ведение отчетности и уплаты налога НДФЛ. Индивидуальный предприниматель на ОСНО не освобожден и от налога на имущество и подлежит более строгому контролю со стороны налоговых служб.

Начисление и уплата НДС

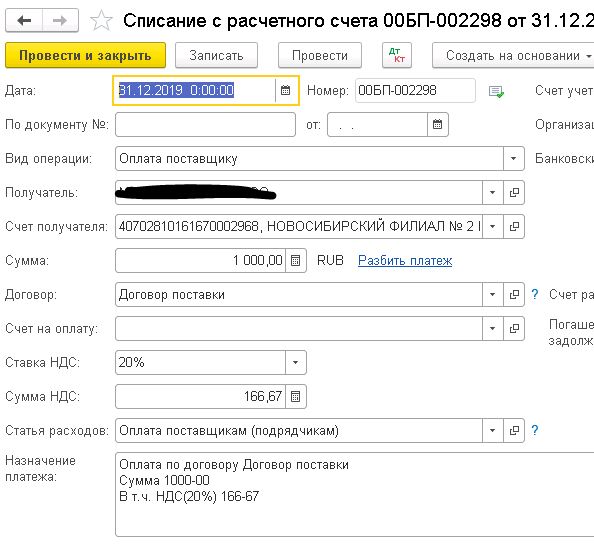

Платить и сдавать декларацию необходимо по итогам налогового периода (квартала). При покупке, продаже товара или услуг к стоимости этого товара ИП прибавляет НДС и выписывает покупателю счет-фактуру с указанием цены с НДС.

Время определения налоговой базы, одна из двух дат, наступила ранее:

- день отгрузки товаров;

- день оплаты или предоплаты в счет предстоящих поставок.

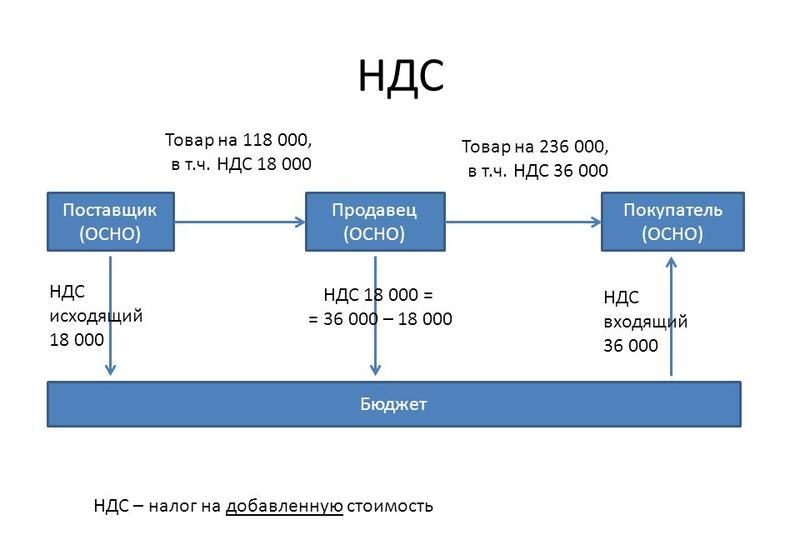

Индивидуальный предприниматель начисляет налог, ориентируясь на более раннюю дату. Дата отгрузки товара - дата более раннего первичного документа. По итогам квартала предприниматели считают, сколько начислено НДС и сколько заплачено НДС поставщикам. В бюджет перечисляется разница между двумя цифрами.

Если НДС по счетам-фактурам больше, чем по выставленным, значит, индивидуальный предприниматель имеет право возместить разницу.

Налог уплачивается равными частями по 1/3 суммы до 25 числа каждого месяца нового налогового периода. За нарушение сроков уплаты грозят пеня в размере 1/300 от ставки рефинансирования ЦБ за каждый просроченный день и штраф - 20 % от суммы налога, а если налоговая служба докажет, что задержка была произведена умышленно, то вдвое больше. Также могут быть приостановлены операции по расчетному счету до погашения задолженности.

Многие интересуются, может ли работать ИП с НДС, если у него нет нанятых сотрудников? В этом случае вопрос наличия сотрудников роли не играет.

Вычет по НДС

НДС можно уменьшать на сумму “входящего НДС”, то есть налога, который платит предприниматель поставщикам при покупке товаров и услуг. Это именуется вычетом. Условия для принятия вычета:

- наличие счета-фактуры поставщиков;

- принятие к учету товаров, работ и услуг;

- применение их в деятельности, которая подпадает под налогообложение по НДС или для перепродажи.

При желании вычет можно использовать в течение 3 лет после принятия к учету. Иногда он частично или полностью переносится на другой период. Если в декларации заявлено возмещение НДС, то может быть проведена более тщательная проверка.

Освобождение от НДС

Если выручка индивидуального предпринимателя за предыдущие 3 календарных месяца не превышает 2 млн руб без учета НДС, он может воспользоваться правом отказа от уплаты налога.

Освобождение действует с 1-го числа следующего месяца. Однако есть исключение. Если индивидуальный предприниматель на ОСНО относится к следующим категориям, то он не может отказаться от НДС:

- выступает налоговым агентом;

- не имеет данных по выручке за нужный период в начале своей деятельности;

- импортирует товары;

- продает подакцизные товары.

Чтобы получить освобождение, необходимо подать уведомление до 20 числа месяца, с которого планируется его применять. Вместе с ним подаются выписки из Книг продаж и доходов.

Если индивидуальный предприниматель переходит на общую систему налогообложения, но при этом не хочет платить НДС после упрощенки, то он должен показать выписку из Книги учета доходов и расходов, используемой при упрощенной системе.

Освобождение действует 12 календарных месяцев. В этот момент отказаться от льготы нельзя. Право на освобождение от налогов можно утратить, только если за три любых последовательных месяца выручка превысит 2 млн руб. В период освобождения индивидуальный предприниматель не уплачивает налог, не принимает к вычету НДС, выставляет счета-фактуры без выделения НДС, не обязан вести Книгу покупок, не подает декларацию.

После 12-го месяца льготного периода дается 20 дней для уведомления налоговой о продлении или отказе от освобождения. Одновременно с этим нужно подтвердить, что выручка не превысила установленный лимит.

Сроки подачи налоговой декларации

Форма декларации по налогу НДС утверждена Приказом от 19.08.2020 № ЕД-7-3/591@. Сдается она ежеквартально, до 25 числа первого месяца, после окончания предыдущего квартала.

Для подачи налоговой декларации по НДС применяют электронную форму.

Любые другие документы, которые инспектор может запросить в ходе камеральной проверки, также подаются в электронном виде.

Несдача декларации по НДС в срок влечет за собой штраф в размере 5 % от суммы НДС к уплате (указанной в декларации) за каждый последующий месяц просрочки, но не менее одной тысячи рублей. При этом после окончания срока сдачи, если декларация в течение 10 дней не подана, то операции по счетам могут приостановить.