IRR: что это такое, как рассчитать, для чего используется, примеры

Внутренняя норма прибыли является некой мерой инвестиций. Так, что это такое IRR и как рассчитать его? Термин "внутренняя норма" относится к тому фактору, который исключает внешние параметры, такие как инфляция, стоимость капитала или различные финансовые риски.

IRR также называется дисконтированной доходностью денежных потоков.

А в контексте сбережений и кредитов термин имеет следующее значение — "эффективная процентная ставка".

Определение

Внутренняя норма доходности (IRR) — это показатель, используемый в бюджетировании капитала для оценки прибыли потенциальных инвестиций.

IRR формула — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) всех денежных потоков от конкретного проекта равной нулю. Расчеты IRR основаны на той же формуле, что и NPV. Эквивалентно, при которой чистая приведенная стоимость будущих денежных потоков равна первоначальной инвестиции. А также ставка дисконтирования, при которой общая приведенная стоимость затрат (отрицательные денежные потоки) равна выгоде (положительные).

Говоря интуитивно, IRR формула предназначена для учета временных предпочтений денег и инвестиций. Доход, полученный в данный момент времени, стоит больше, чем те же дивиденды, вырученные позднее. Поэтому последние будут иметь более низкий IRR, чем первый, если все другие факторы равны.

Если говорить об инвестициях с фиксированным доходом, то проценты по этому вкладу выплачиваются вкладчику по определенной схеме за каждый период времени, а первоначальный депозит ни увеличивается, ни уменьшается. Здесь будет IRR, равный процентной ставке.

Инвестиции, которые имеют ту же общую прибыль, что и предыдущие вклады, но задерживают возврат на один или несколько периодов времени, будут иметь более низкую IRR.

Использование внутренней нормы доходности

Рентабельность. Корпорации используют IRR во главе бюджета, чтобы сравнить доходность по инвестиционным проектам с денежной точки зрения. Например, предприятие будет сопоставлять вклады в новый завод с расширением существующего на основе IRR каждого проекта. Чем выше норма доходности, тем желательнее осуществить план. Если все варианты требуют одинакового объема первоначальных инвестиций, проект с самым высоким IRR будет считаться лучшим и выполняться первым.

Максимизация чистой приведенной стоимости

Что это такое IRR и как рассчитать его? Внутренняя норма доходности является показателем прибыльности, эффективности и качества инвестиций. Это отличается от чистой приведенной стоимости, которая является показателем общего дохода, и величины, добавленной в результате осуществления вложений.

Применяя метод внутренней нормы прибыли для максимизации стоимости фирмы, любые инвестиции будут взяты, если их доходность, измеряемая IRR, превышает минимально допустимый размер выгоды. Подходящей минимальной ставкой для максимизации добавленной стоимости для фирмы является цена капитала, то есть внутренняя норма доходности нового капитального проекта должна быть выше, чем актив компании. Это связано с тем, что инвестиции с внутренней нормой прибыли, которая превышает размер общего дохода, имеют положительную чистую приведенную стоимость.

Фиксированный оклад. Обязательства

Как внутренняя норма прибыли, так и чистая приведенная стоимость могут применяться как к ответственности, так и к инвестициям. Для обязательства более низкая внутренняя норма прибыли предпочтительнее более высокой.

Управление капиталом

Корпорации используют внутреннюю норму доходности для оценки вкладов и программ их выкупа. Это происходит, если возврат капитала акционерам имеет более высокую внутреннюю норму прибыли, чем кандидаты на капитальные вложения или проекты приобретения по текущим рыночным ценам. Финансирование новых программ путем привлечения долга может также включать измерение стоимости обязательства с точки зрения доходности к погашению (внутренней нормы прибыли).

Частный капитал

Также используется для акционерного фонда. С точки зрения партнеров с ограниченной ответственностью - мера эффективности общего сотрудника, как инвестиционного менеджера. Это связано с тем, что именно генеральный соучастник контролирует денежные потоки, в том числе, использование ограниченного партнерами заемного капитала.

IRR, что это такое и как рассчитать

Учитывая совокупность пар (время, денежный поток), участвующих в проекте, внутренняя норма прибыли следует из чистой приведенной. IRR, для которой эта функция равна нулю, является внутренним размером дохода.

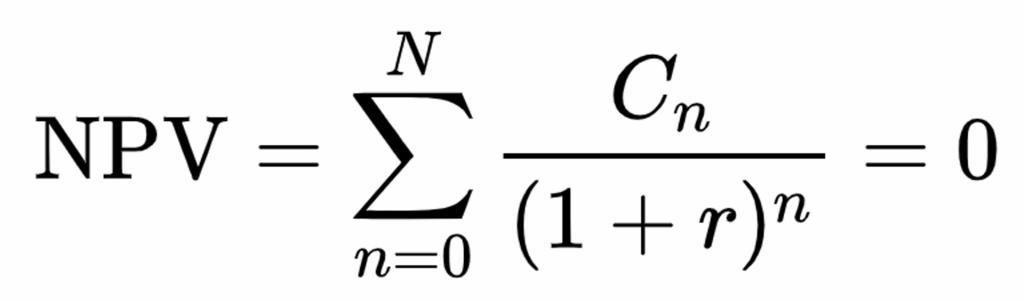

Учитывая пары (n, Сn), где n неотрицательное целое число, общее количество периодов N и NPV (чистая приведенная стоимость), IRR определяется r в следующей ниже формуле.

Именно данная формула позволяет ответить на вопрос, как рассчитать IRR.

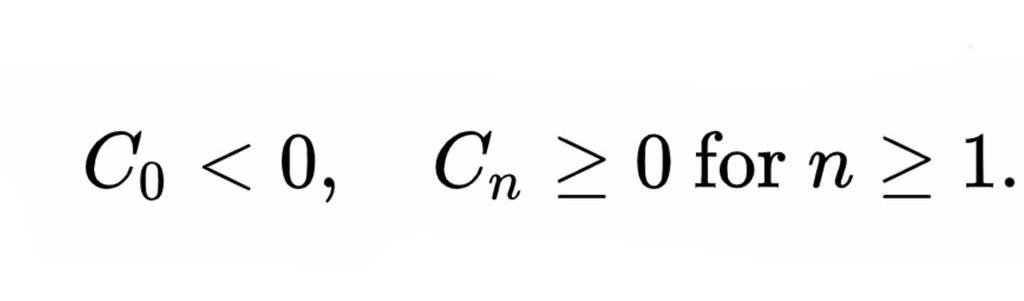

Обратите внимание, что в теореме C0(≤0) начальные инвестиции в проекте. Значение n обычно дается в годах, но расчет может быть упрощен, если r рассчитывается с использованием периода, в котором определена основная часть проблемы (например, с использованием месяцев, если большая часть денежных потоков происходит с такими интервалами), и после этого переводится в годовой период.

Любое фиксированное время может использоваться вместо настоящего (например, конец одного интервала аннуитета). Полученное значение равно нулю тогда и только тогда, когда можно рассчитать IRR, а npv равно нулю.

В случае, когда денежные потоки являются случайными переменными, например, в случае пожизненного аннуитета, ожидаемые значения вводятся в приведенную выше формулу.

Часто показатель r удовлетворяет вышеуказанному уравнению, но не может быть найден аналитически. В этом случае должны использоваться численные или графические методы.

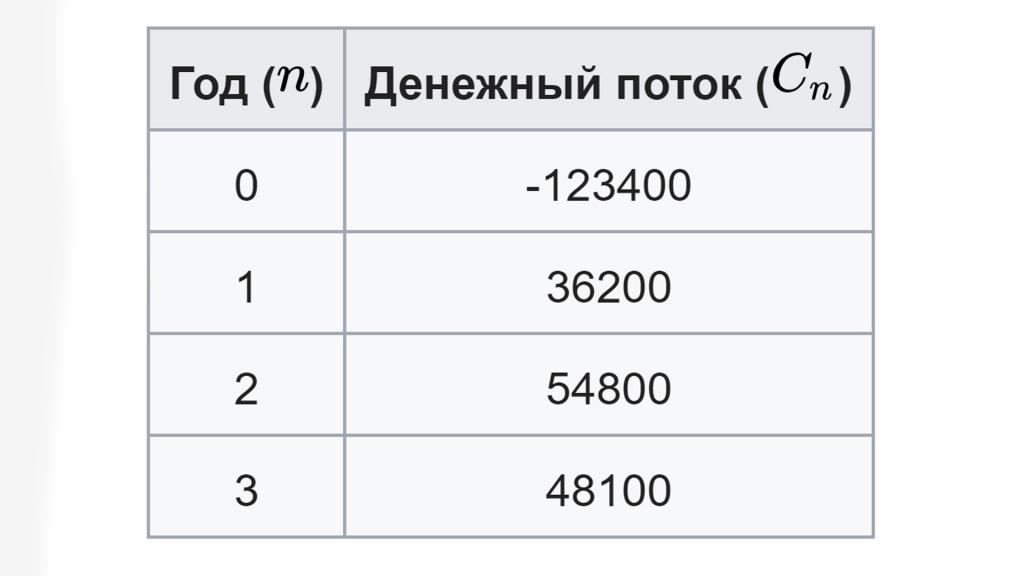

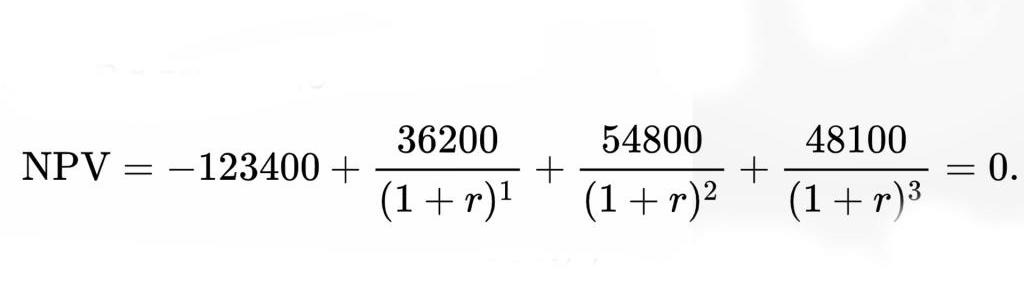

Как рассчитать IRR, пример показан на фото выше.

Если инвестиции могут быть заданы последовательностью денежных потоков, тогда IRR r дана изначально так, как показано на изображении ниже.

В этом случае ответ составляет 5,96 % (в расчете, что r = 0,0596).

Как рассчитать IRR инвестиционного проекта

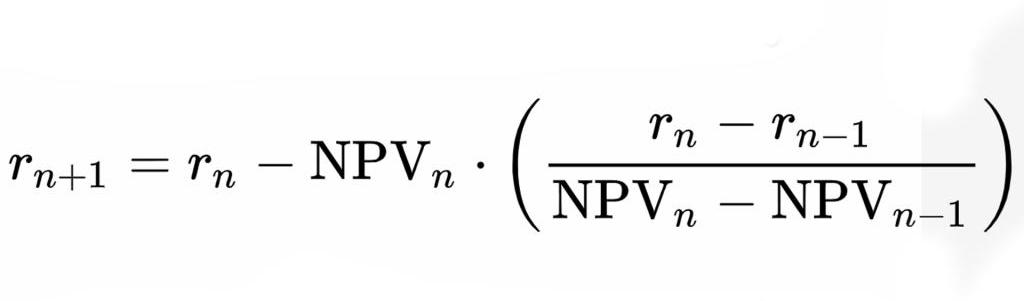

Поскольку вышеизложенное является проявлением общей проблемы нахождения корней уравнения NPV(r) = 0, то есть много способов, которые могут быть использованы для оценки r. Например, используя секущий метод.

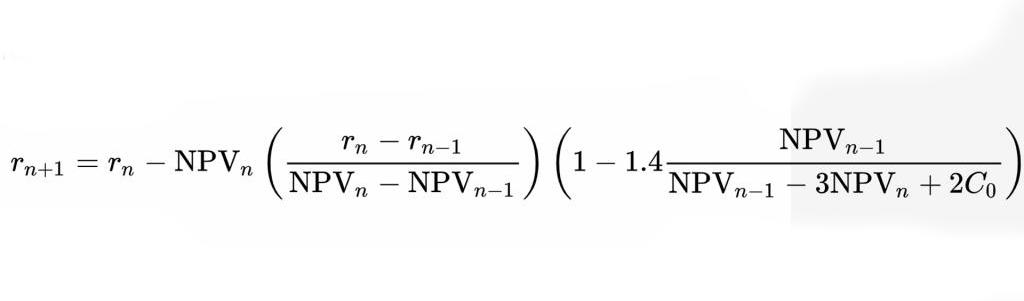

В показанной на изображении формуле rn считается nе приближением IRR.

Значение r можно найти с произвольной степенью точности. Различные пакеты учета могут предоставлять функции для разных подлинностей.

Стоит отметить, что все эти формулы позволяют произвести расчет IRR в excel.

Поведение сходимости:

- Если функция NPV(i) имеет один настоящий корень r, то последовательность сходится, воспроизводимо к ней.

- Если функция NPV(i) имеет n, настоящие корни r1, r2.., то затем последовательность сходится к одному из значений и изменение исходных пар может переменить корень, к которому она стремится.

- Если функция NPV(i) не имеет реальных корней, то последовательность стремится к +∞, имеющий r1> r0, когда NPV0> 0. Или же r1<r0, когда NPV0<0 может ускорить сближение rn в r.

Численное решение для одного и нескольких притоков

Особый интерес представляет случай, когда значение платежей состоит из одного оттока. А за ним следуют многочисленные притоки, происходящие в равные периоды. В приведенных выше обозначениях это соответствует показанному ниже варианту.

В этом случае NPV потока платежей является выпуклой, строго убывающей функцией процентной ставки. Всегда есть единственное уникальное решение для IRR.

Учитывая две оценки r1, а также r2 для IRR, формулы расчета уравнения секущегося метода (см. выше) с n = 2 всегда дает улучшенную оценку r3. Это иногда называют методом Hit and Trial (или Trial and Error). И также могут быть получены более точные интерполяционные теоремы, например, секущая формула с коррекцией, которая является наиболее точной, когда 0>NPVn>NPVn-1.

Здесь показано, что она почти в 10 раз точнее, чем секущая формула для широкого диапазона процентных ставок и первоначальных предположений. Например, используя поток платежей {—4000, 1200, 1410, 1875, 1050} и начальные догадки r1= 0,25, а также r2 = 0,2 секвентальная формула с коррекцией дает оценку IRR 14,2 % (погрешность 0,7 %) по сравнению с IRR = 13,2 % (неточность 7 %) из метода секущих.

При применении итеративного либо секущего метода улучшенная формула всегда сходится к правильному решению.

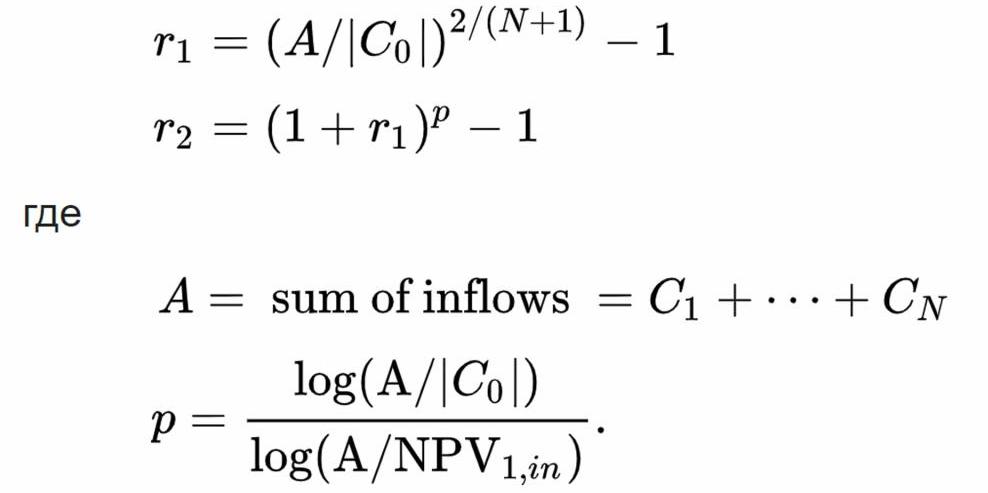

И первый и второй вариант опирается на первоначальные предположения о IRR. Можно использовать следующие начальные догадки.

Точные даты движения денежных средств

Поток С может произойти в любое время после начала проекта. t не может быть целым числом, он все еще должен быть дисконтированным фактором.

Теперь вопрос, что это такое IRR и как рассчитать его, полностью раскрыт.

Интегрированная норма доходности (IntRR)

Чтобы устранить недостаток краткосрочной и долгосрочной важности, стоимости и рисков, связанных с природным и социальным капиталом, в традиционном расчете IRR компании оценивают свои экологические, социальные и управленческие результаты. Происходит это с помощью подхода интегрированного управления к отчетности о том, что расширяет IRR до объединенной нормы прибыли.

Это позволяет компаниям ценить свои инвестиции не только за их финансовую отдачу, но и за долгосрочную экологическую и социальную сторону. Делая акцент на этих показателях в отчетности, лица, принимающие решения, имеют возможность определить новые области для создания стоимости, которые не раскрываются в традиционной финансовой отчетности.

Социальные затраты на углерод — это одно из значений, которое может быть включено в расчеты интегрированной нормы прибыли, чтобы охватить ущерб, наносимый обществу выбросами парниковых газов в результате инвестиций.

Внутренняя норма доходности

Хотя IRR является очень популярным показателем при оценке прибыльности проекта, он может вводить в заблуждение, если используется один. В зависимости от первоначальных инвестиционных затрат, проект может иметь низкую IRR, но высокую NPV, а это означает, что, хотя скорость, с которой компания видит отдачу от этого проекта, может быть медленной, цель добавляет ей большую общую стоимость.

Аналогичная проблема возникает при использовании IRR для сравнения идей различной длины. Например, у проекта короткой продолжительности может быть высокий IRR, что делает его отличной инвестицией, но также может быть, низкий NPV. И наоборот, более длинный проект может иметь малую IRR, получать прибыль медленно и стабильно, но со временем он может принести компании большую ценность.

Еще одна проблема, связанная с IRR, относится не только к самой метрике, но и к неправильному использованию нормы. Люди могут предположить, что, когда положительные денежные потоки генерируются в ходе проекта (а не в конце), деньги будут реинвестированы с доходностью проекта. Это редко может быть так.

Скорее, когда положительные денежные потоки реинвестируются, это будет происходить со скоростью, которая больше напоминает стоимость капитала. Просчет с использованием IRR, таким образом, может привести к убеждению, что проект более прибыльный, чем он есть на самом деле. Это наряду с тем фактом, что длинные проекты с колеблющимися денежными потоками могут иметь несколько различных значений IRR, побудило использовать другую метрику, называемую модифицированной внутренней нормой доходности. MIRR корректирует IRR для исправления этих проблем, включая стоимость капитала, как скорость, с которой реинвестируются денежные потоки.

Возможно, все предоставленные формулы кажутся сложными, но рассчитайте IRR проекта и поймете, как это легко.