Заполнение декларации по ЕНВД: пошаговая инструкция и рекомендации

Данная система налогообложения относится к одному из шести видов, применяемых для предприятий на территории РФ. Она может быть востребована как юрлицами, так и ИП только при соблюдении определенных критериев.

ЕНВД: сущность

ЕНВД - одна из самых популярных и выгодных систем налогообложения в России на сегодня. Основной особенностью этого режима является порядок расчета налога. В принципе, ЕНВД не касается суммы прибыли компании, в качестве базы для расчета установлен государством размер вмененного дохода по физическому показателю.

Получается, что сумма налога на зависит от прибыли никак, а только от установленных показателей, например, от численности сотрудников, от площади зала для торговли и т. д.

Кроме того, как и в других специальных режимах, ЕНВД освобождает от уплаты НДС, налога на прибыль, НДФЛ и налога на имущество.

Особенности системы

Выделим основные особенности ЕНВД как системы исчисления налогов:

- налог не является зависимой величиной от размера прибыли компании, он устанавливается в соответствии с размером вмененного дохода;

- ежеквартальная оплата налога и сдача отчета;

- уплата одного налога вместо четырех (налог на прибыль, НДФЛ, НДС, налог на имущество);

- расчет налога учитывает суммы страховых взносов;

- приобретение вычета при установке онлайновых касс;

- до 1.07.2019 года есть освобождение от необходимости внедрения онлайновых касс;

- использование 0 % ставки для впервые зарегистрированного ИП в определенных видах деятельности.

Преимущества системы налогообложения

Выделим основные преимущества системы ЕНВД:

- низкая налоговая нагрузка;

- размер налога не связан с объемом реализуемой продукции, он не зависит от физического показателя, установленного государством;

- возможность учета взносов по страхованию в расчетах;

- возможность учесть расходы по онлайн-кассам в расчете;

- нет необходимости вести бухотчет и сдавать бухотчетность для ИП;

- нет ограничения по суммам доходов;

- возможность перейти на систему в течение года;

- возможность использования одновременно с другими режимами налогообложения;

- отсрочка по использованию онлайновых касс до 1.07.2019;

- ставка 0 % может быть применена к ИП, которые только что открылись, в определенных сферах деятельности.

Недостатки системы налогообложения

Среди основных недостатков можно перечислить:

- независимо от того, получена прибыль или нет, налог оплатить надо;

- действует не во всех регионах России;

- страховые взносы учитываются только те, что уплачены в налоговом периоде;

- есть ограничение по числу сотрудников и площади зала.

Необходимо ежеквартально сдавать отчеты.

Изменения в системе с 2018 года

Использование системы ЕНВД в 2018 году требует новой процедуры расчета налога в связи с изменениями коэффициента дефлятора и возможности учета затрат на приобретение и монтаж онлайн-касс при расчете условно исчисленного налога. Кроме того, размер страховых премий для индивидуальных предпринимателей и работников изменится.

Основные преобразования, влияющие на вмененную налоговую систему:

- срок и возможности применения ЕНВД были продлены;

- значение коэффициента К1 было увеличено;

- льготы для кооперативов с точки зрения количества сотрудников продлены.

Непрямые изменения:

- откладывание использования онлайн-кассовых аппаратов;

- способность учитывать затраты на покупку ККТ при расчете налога;

- новая сумма и порядок исчисления фиксированных страховых премий.

Отобразим эти изменения в виде таблицы ниже.

| Показатель | 2017 г. | 2018 г. |

| Срок применения системы | крайний срок - 01.10.2018 | крайний срок - 01.01.2021 |

| Коэффициент-дефлятор | 1,798 | 1,868 |

| Возможность не использовать онлайн-кассы | До 01.07.2018 | До 01.07.2019 |

| Учет затрат по онлайн-кассам | нет | Есть |

| Взносы ИП за себя | В соответствии с МРОТ | В размере по НК РФ |

| Взносы с дохода более чем триста тысяч рублей | МРОТ*8 | По НК РФ |

| Срок уплаты взносов с дохода более чем триста тысяч рублей | До 1.04 года за отчетным | До 1.07 года за отчетным |

| Предел дохода сотрудника для сниженной ставки | ОПС – 876 000, ОСС – 755 000 рублей | ОПС – 1021 000, ФСС – 815 000 рублей |

Основные характеристики

Налоговая декларация ЕНВД (заполнение образца бланка не вызывает особых сложностей) является обязательным ежеквартальным налоговым отчетом, который должен быть представлен юрлицами и ИП, зарегистрированными в ФНС и являющимися плательщиками ЕНВД.

С конца 2018 года утверждена новая форма отчетности по данной системе налогообложения, в ней появились дополнительные строки.

Куда сдавать отчет?

Налоговая декларация ЕНВД (образец заполнения представлен в статье) может быть сдана в ту налоговую инспекцию, где плательщик стоит на учете по ЕНВД.

Иногда не представляется возможным понять точное место ведения бизнеса. В таких ситуациях декларация должна быть представлена в инспекционную службу по месту нахождения юрлица (место жительства ИП).

Срок сдачи

Налоговый и отчетный период для ЕНВД составляет квартал.

Декларация о вмененном налоге должна представляться каждый квартал года по дате не позднее 20 числа.

В случае, когда последняя дата сдачи документа выпадает на выходные или праздничные дни, то ближайший рабочий день считается крайним сроком подачи декларации.

Срок подачи бланка декларации ЕНВД (по образцу заполненного) за 1-4 квартал 2018 года:

- 1 квартал – 20.04.2018;

- 2 квартал – 20.07.2018;

- 3 квартал – 22.10.2018;

- 4 квартал – 21.01.2019.

Варианты и возможности сдачи

Способы подачи декларации следующие:

- на бумаге лично либо через уполномоченного лица (по доверенности: нотариально - для ИП, простой - для юридического лица);

- через "Почту России" (ценное письмо с инвентаризацией описи).

Порядок заполнения декларации по ЕНВД:

- в 2 экземплярах - при предоставлении в инспекцию;

- в 1 экземпляре - при отправке почтой.

Иногда, в отличие от НК РФ, местная налоговая инспекция соглашается принимать бумажные отчеты только при сопровождении резервного файла на USB-накопителе.

В электронном виде — через каналы ТКС, а также посредством личной учетной записи на веб-сайте ФНС.

Декларация ЕНВД по программе "Бухсофт" может быть заполнена в электронном виде. Далее документ может быть отправлен в налоговую инспекцию по любому из указанных выше вариантов.

Структура декларации

Методика заполнения декларации по системе ЕНВД включает в себя:

- Титульник.

- Раздел 1. В нем отражена сумма налога по различным ОКТМО, применяемым в компании.

- Раздел 2, который определяет расчет ЕНВД.

- Раздел 3, в котором налог рассчитывается для всех видов деятельности, уменьшенных по страховым платежам.

Каждый раздел имеет свои рекомендации по заполнению.

Декларация ЕНВД по транспортным услугам и образец ее заполнения отличаются от таковой по розничной торговле и других типах хозяйствования субъектов. Каждый вид деятельности имеет свои особенности при расчетах.

Порядок заполнения декларации по ЕНВД четко регламентирован.

В этом случае заполнение индикаторов суммы декларации выполняется следующим образом:

- заполняется раздел 2;

- вносятся данные в раздел 3;

- данные в разделе 1 записываются последними.

Общие требования

Вопрос о том, как заполнить декларацию по ЕНВД, очень актуален.

Рассмотрим основные требования, предъявляемые к составлению декларации:

- показатели и суммы, указанные в декларации, округляются до ближайшего целого рубля по математическим правилам. K1 и K2 указываются до третьего десятичного знака. Индикаторы физических индикаторов записываются только в целых единицах;

- применение фиолетовых (синих, черных) чернил, когда декларация заполняется от руки.

При составлении отчета запрещается:

- использовать степлер для скрепления страниц;

- править информацию с помощью жидкостного корректора или любых других аналогичных средств;

- двухсторонняя распечатка отчетов.

Среди прочих требований выделены:

- страницы должны быть пронумерованы последовательно;

- для каждого поля формы предоставляется определенное количество ячеек, причем только один индикатор записывается в одном поле. Для записи полей десятичной дроби используются разделители с символом «точка»;

- данные в отчете записываются слева направо;

- текстовая информация в декларации должна быть написана заглавными буквами;

- при использовании ПО значения числовых индикаторов подлежат выравниванию по правому знаку;

- если после ввода какого-либо индикатора пустые ячейки остаются в поле, в них должны быть введены тире;

- бумажная декларация может быть распечатана как машиночитаемая форма с двумерным штрих-кодом.

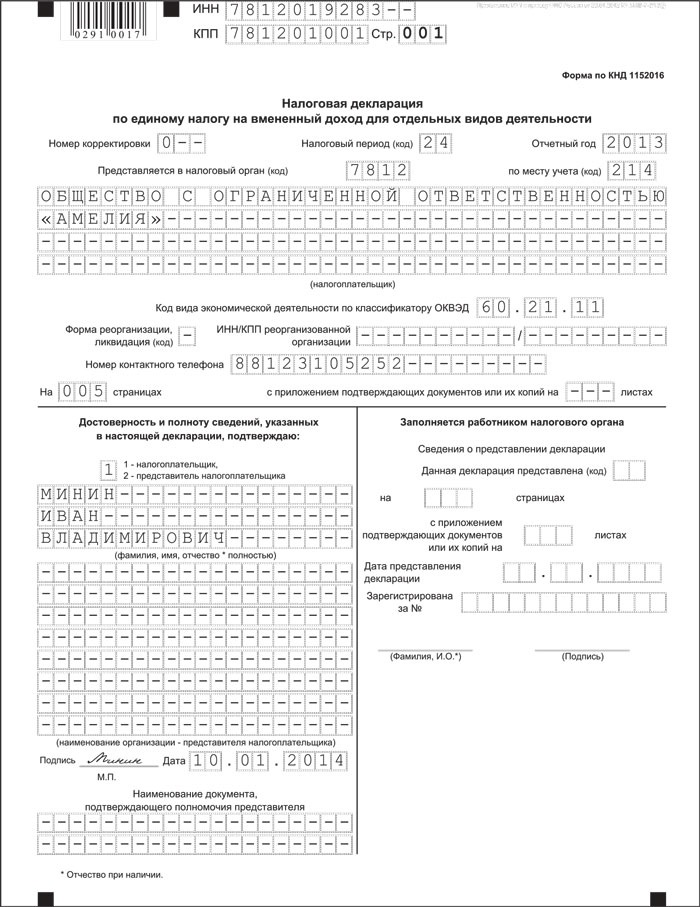

Заполнение титульного листа

Правила заполнения декларации по ЕНВД по части титульного листа следующие:

- Информация на титульном листе заполняется налогоплательщиком, за исключением нижнего правого блока, куда вносит данные инспектор ФНС.

- ИНН / КПП. Регистрируются соответствующие коды. Поле КПП для ИП не заполняется.

Юридические лица заполняют КПП, полученный в налоговой инспекции по месту ведения бизнеса в условном режиме, с кодом причины регистрации «35».

- Номер уточняющего отчета. Если декларация представляется в первый раз, код указывается: «0-». При необходимости обновление предоставляется для внесения изменений в данные, указанные в первоначальном отчете. Проставляют номера корректировок.

- Период, за который рассчитан налог, является налоговым периодом:

| Код | Квартал |

| 21 | 1 |

| 22 | 2 |

| 23 | 3 |

| 24 | 4 |

- Отчетный год – это год, за который отправлена информация.

- Код ИФНС. Четырехзначный код органа ИФНС, в который доставляется документ.

- Код по месту регистрации. Указывается код местоположения объекта для предоставления отчета

| Код | Характеристика |

| 120 | Место жительства ИП |

| Место нахождения: | |

| 214 | Юрлица, не состоящие в списке крупнейших налогоплательщиков |

| 215 | преемников налогоплательщиков, не являющимися крупными |

| Место хозяйствования: | |

| 245 | иностранца через представителя |

| 310 | Юрлицо (российское) |

| 320 | ИП |

| 331 | иностранная компания через филиал иностранной компании |

- Ниже приводится полное имя юридического лица или полное имя ИП (строка за строкой).

- Затем код ОКВЭД указывается в соответствии с классификатором.

- Реорганизационный (ликвидационный) код ИНН/КПП реорганизованного юридического лица.

- Затем нужно записать номер телефона.

- Указать число страниц в декларации и приложений (если есть). Если приложений нет, в пустое поле помещаются тире.

- Блок «Подтверждение точности информации»:

- 1 - самостоятельная подача декларации;

- 2 - если документ доставлен представителем.

Поля с полным именем, подписью, датой заполняются в следующем порядке:

| Кто предоставил отчет | Указание сведений |

| ИП | Подпись и дата |

| Компания | Подпись, дата, Ф. И. О. руководителя |

| Представитель-физлицо | Дата, подпись, Ф. И. О. представителя, реквизиты доверенности |

| Представитель-юрлицо | Дата, подпись, Ф. И. О. представителя юрлица, наименование юрлица, реквизиты доверенности |

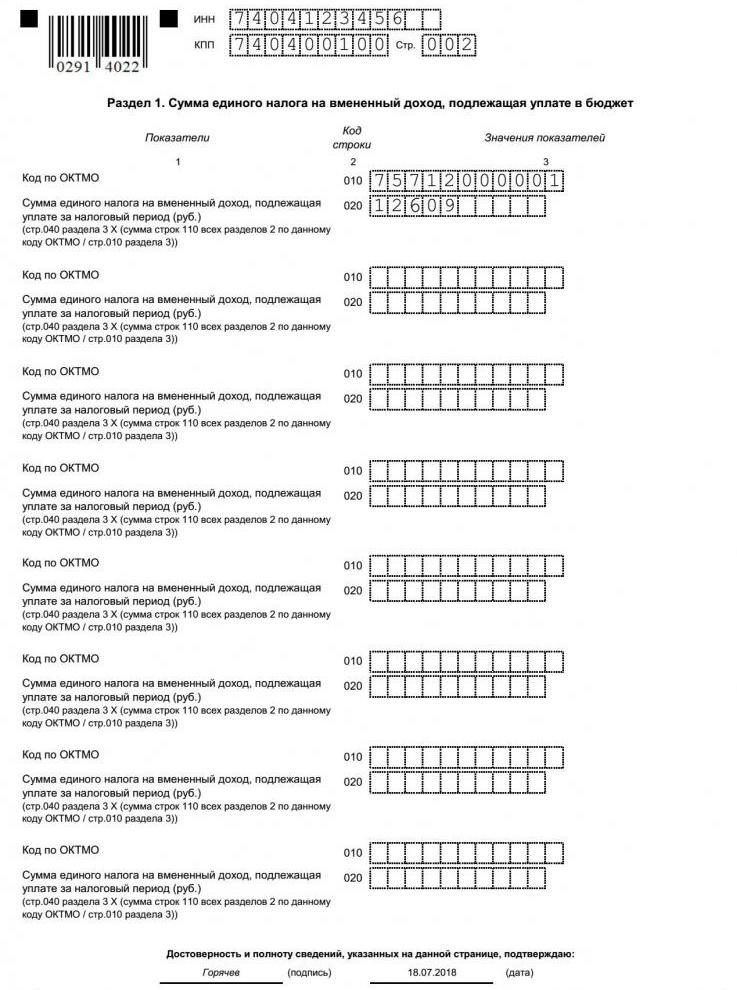

Процедура заполнения 1 раздела

Заполнение декларации по ЕНВД по 1 разделу проводится следующим образом. В этом разделе необходимо заполнить информацию по строкам 010-020:

| Код | Содержание |

| 010 | Указывает код OKTMO по месту работы в ЕНВД. Если OKTMO состоит из 8 символов, пустые ячейки вычеркиваются |

| 020 | Налог по соответствующему коду ОКТМО. |

Если вмененная деятельность проводится в разных МО, которые контролируются одним ИФНС, необходимо пропорционально разделить общую сумму ЕНВД, подлежащую выплате из строки 040 разд.3 для каждого ОКТМО.

Пропорциональное разделение осуществляем так:

Стр. 020 разд. 1 = стр. 040 разд. 3 × (сумма стр. 110 всех разд. 2 этой OKTMO / стр. 010 разд. 3).

Если информация о блоках 010-020 не помещается на один лист, необходимо создать необходимое количество листов разд. 1.

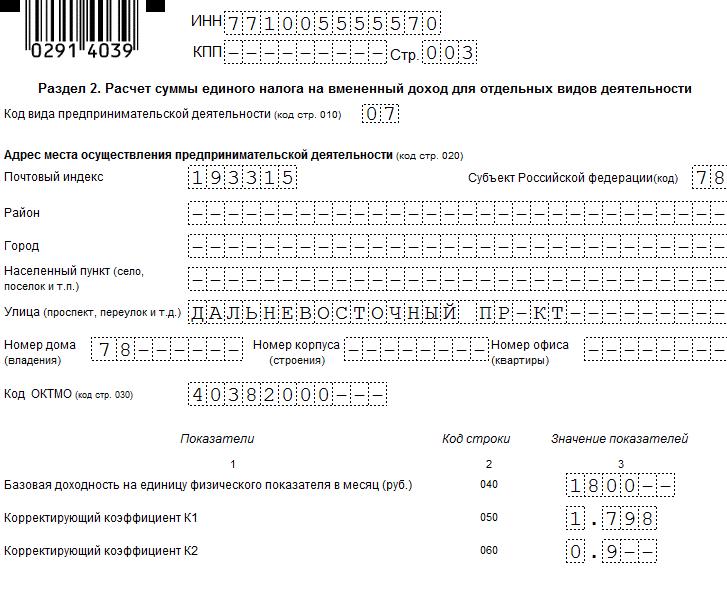

Раздел 2: как заполнить

Этот раздел должен быть заполнен отдельно:

- для каждого кода OKTMO;

- для каждого вида деятельности.

Другая ситуация возникает, если у субъекта есть несколько вариантов для расчета ЕНВД с одним типом деятельности в пределах одного МО. В этом случае разд. 2 формируется только единожды.

В то же время адрес, указанный первым в заявке на регистрацию через ЕНВД, вводится в строке 020 разд. 2, а физические индикаторы суммируются.

Раздел 2 завершается описанием следующих значений:

| Код | Характеристика |

| 010 | Указывает код деятельности |

| 020 | Заполните полный адрес коммерческого предприятия |

| 030 | Вводится код OKTMO местоположения вмененной деятельности |

| 040 | Отражена базовая доходность |

| 050 | Значение К1 (в 2018 году 1,868) |

| 060 | Значение К2 |

| 070-090 | Заполняется значение физпоказателя в течение каждого месяца в столбце 2 Столбец 3 указывается, если компания зарегистрировалась или удалилась из налогового учета в отчетном квартале. Указывают количество дней ведения деятельности по факту. Если описанные выше ситуации не произошли, в ячейках столбца помещаются тире. В колонке 4 заполняют сумму базы для налога за каждый месяц в соответствии с количеством дней. |

| 100 | База налогообложения по ЕНВД за квартал |

| 105 | Налоговая ставка ЕНВД от 7 до 15 % |

| 110 | Налог |

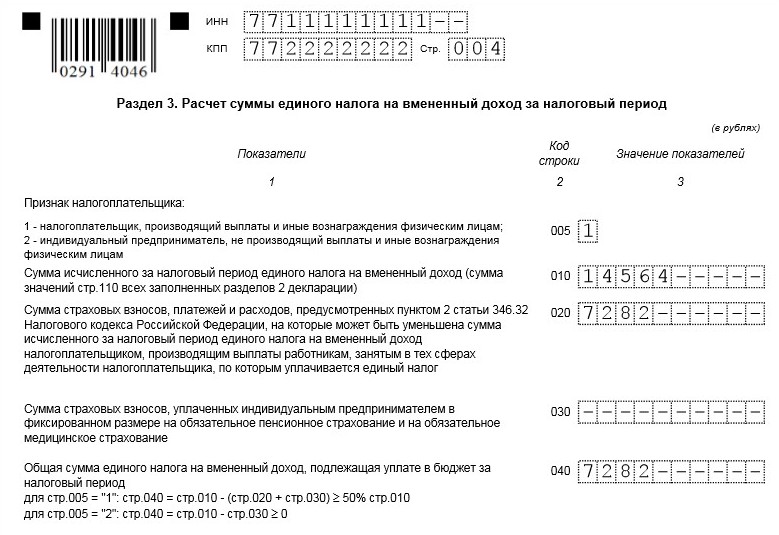

Раздел 3: процедура заполнения

Заполнение декларации ЕНВД в 3 разделе выполняется следующим образом.

| Срока | Характеристика |

| 005 | Признак: 1 - если декларация представлена вмененщиком (юрлицом или ИП), который производит платежи физическим лицам; 2 - если документ представлен индивидуальным предпринимателем, который работает независимо, без наемных работников |

| 010 | Записывают сумму исчисленного вмененного налога путем суммирования стр.110 разд.2 |

| 020 | При признаке налогоплательщика 1, указывается сумма выплат по страхованию, которая реально была перечислена в бюджет |

| 030 | Для ИП - значение фиксированных взносов, выплаченных в отчетном периоде. Для организации ставится прочерк |

| 040 | Определяется налог Если стр. 005 = «1», то стр. 040 = стр. 010 - (стр. 020 + стр. 030), но не менее 50 % от стр. 010; Если стр.005 = «2», то стр. 040 = стр. 010 - это стр. 030, но не менее 0. |

Нулевая декларация

Нулевая декларация ЕНВД и образец заполнения ее рассмотрены подробно в главе 26.3 НК РФ.

Мнение Министерства финансов в этом отношении недвусмысленно: подача таких документов по ЕНВД не предусмотрена главой 26.3 НК РФ.

Отсутствие экономической активности за период является основанием для дерегистрации ЕНВД в порядке, установленном законодательством.

Если налогоплательщик не снялся с учета на ЕНВД, то прекращение предпринимательской деятельности, даже если нет физического индикатора, является причиной уплаты ЕНВД и подачи полной (ненулевой) отчетности.

В этом случае налог рассчитывается на основе размера физпоказателя прошлого периода. Сдача декларации по ЕНВД будет также являться обязательной процедурой.

Несоблюдение обязательства по уплате налога повлечет за собой сбор задолженности по ЕНВД, штрафов и пеней.

Но если налогоплательщик, тем не менее, решит подать нулевую декларацию, более вероятно, что ему придется защищать свою позицию в суде.

Поэтому, если хозяйствующий субъект не хочет брать на себя дополнительные расходы по уплате налогов и отдавать ненужные отчеты в случаях, когда деятельность по какой-либо причине приостановлена или прекращена вообще, самым надежным способом избежать требований регулирующих органов является представление запроса на дерегистрацию с ЕНВД.

Штраф за просроченные даты по сдаче декларации

Если налогоплательщик несвоевременно представил декларацию ЕНВД с заполнением строк, санкции будут составлять от 5 % до 30 % от суммы неоплаченного налога. Данная сумма не может быть менее 1000 рублей.

Более того, если сам вмененный налог был выплачен вовремя, невыполнение декларации в течение установленного срока приведет к штрафу в размере 1000 рублей.

Штраф за задержку отчета по ЕНВД, наложенного на руководителя юридического лица, может составлять от 300 до 500 рублей.

Что нового в декларации с 2018 года?

Декларация по ЕНВД не претерпела существенных изменений в 2018 году. В связи с переходом на новую процедуру применения онлайн-кассовых терминалов в сфере торговли и предоставления услуг в декларацию добавлен новый раздел, который позволяет отразить общую сумму расходов на покупку и установку ККТ. Эта строка уменьшает сумму налога при подаче отчетов в налоговый орган.

Поправка включается в раздел 3 налоговой декларации 040, которая отражает стоимость приобретения ККТ в качестве суммы вычета.

Раздел 4 добавлен в случае, когда налогоплательщик должен предоставлять информацию о применяемых онлайн-кассах и расходах по ним.

То есть налогоплательщик на ЕНВД теперь не должен применять отдельно вычет по кассе, эта возможность предоставляется в новой форме декларации. Во всех других случаях можно использовать налоговый вычет для покупки, настройки и установки онлайн-кассы в специальной форме 1112020.

Чтобы уменьшить сумму налога на покупку онлайн-касс в новой декларации ЕНВД, можно указать следующие данные в разделе 4:

- номер кассы;

- номер регистрации кассы в госорганах;

- дата регистрации кассового аппарата в налоговой инспекции;

- затраты по приобретению онлайн-кассы для каждой копии;

- название кассы в паспорте.

Как заполнить для ИП при закрытии?

В ситуации, когда предприниматель прекращает вести свой бизнес и больше не является налогоплательщиком ЕНВД, необходимо также представить заполненную по образцу декларацию по ЕНВД для ИП. В налоговую инспекцию подается заявка по установленной форме в течение 5 дней после указания в ЕГРИП информации о закрытии ИП.

Тем не менее ФНС рекомендует предоставлять все образцы заполнения декларации по ЕНВД для ИП и оплачивать все налоговые обязательства до момента приостановки деятельности ИП в реестре. Основные коды декларации:

- 50 - самый последний период;

- 55 - означает третий квартал в конце деятельности ИП;

- 56 - означает четвертый квартал в конце деятельности ИП.

Заполнение декларации ЕНВД в ИП по образцу на закрытии подчиняются общим правилам заполнения деклараций, но с особенностью указания кодов ликвидации на титуле.

Процедура приостановки деятельности ИП, работающая по такой схеме, не отменяет бюджетные долги предпринимателя.

Как заполнить неполный период?

Образец заполнения декларации ЕНВД ИП в неполный период может потребоваться индивидуальному предпринимателю в случае, если он снимается с учета не в начале месяца.

Чтобы вычислить ЕНВД в течение неполного месяца, необходимо использовать следующую формулу:

ЕНВД для неполного месяца = (БД x ФП x K1 x K2 × 15 %) / КД x КД1, где:

ЕНВД - налог, руб.;

БД - доходность базовая, руб.;

ФП - индикатор физический;

K1 - коэффициент дефлятора, установленный для календарного года;

K2 - коэффициент, установленный местно госорганами;

КД - число дней в месяце, за которое нужно платить налог;

КД1 - число дней в месяце, в течение которых ИП выполнял деятельность по ЕНВД.

Особенности для транспортных услуг

Для декларации по ЕНВД по грузоперевозкам и образца заполнения ее есть свои отличительные черты.

Особенностью определения суммы налога по данным предприятиям является тот факт, что размер платежа, подлежащего уплате, связан с численностью транспортных средств на балансе компании, используемых в этой деятельности.

Образец заполнения новой формы декларации ЕНВД для компаний и предпринимателей, которые предоставляют транспортные услуги населению, включает следующие значения базовой доходности:

- ремонтные услуги автомобилей - 12 000 рублей с одного сотрудника;

- пассажирские перевозки - 1 500 рублей за пассажирское место;

- грузовые перевозки - 6000 рублей с одного грузовика.

Особенности для розничной торговли

Подавляющее число индивидуальных предпринимателей платят ЕНВД от розничной продажи через свои мини-магазины. Как правило, у них нет финансовых ресурсов для поддержания серьезных торговых площадей.

Основные типы таких торговых точек весьма разнообразна:

- палатки на ярмарках;

- пункты в торговом центре;

- торговые автоматы;

- киоски;

- торговые трейлеры;

- ручные тележки, поддоны и т. д.

Образец заполнения декларации ЕНВД для розничной торговли подразумевает что с 1.07.2018 года большинство импортеров в розничной торговле (в частности, ИП) должны быть готовы работать в обязательном порядке с новым типом кассы, который включает в себя элемент онлайн.

Таким образом, розничная торговля в ЕНВД в отдаленных или труднодоступных районах разрешена без онлайн-кассы.