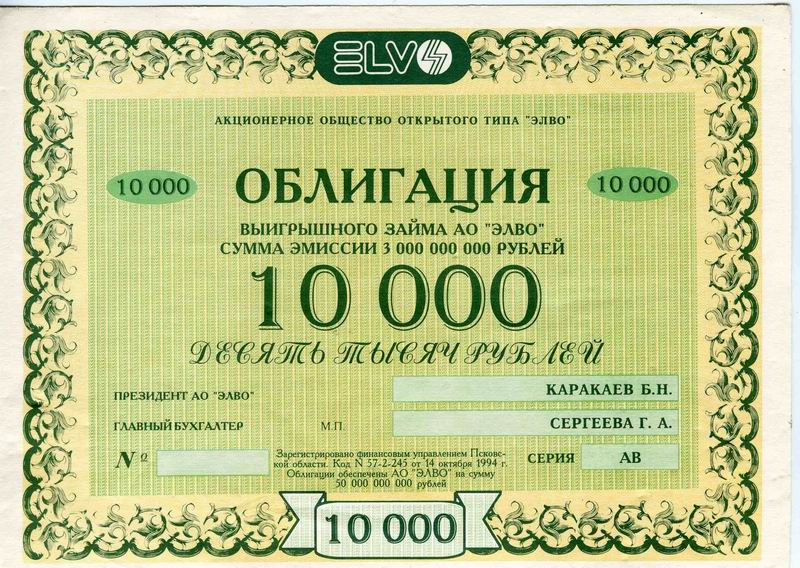

Облигация: как выглядит, описание с фото, назначение, доходность и погашение

Вопрос о том, как выглядит облигация (фото будет представлено в следующем разделе), волнует многих начинающих инвесторов, которые решили разбогатеть на капиталовложениях. Однако чтобы предприятие по вложению собственных средств оказалось максимально прибыльным, настоятельно рекомендуется ознакомиться с назначением этой ценной бумаги, а также условиями получения прибыли от инвестиции. В этой статье речь пойдет об этих нюансах более подробно. Данная информация будет полезна новичкам-инвесторам.

Что такое облигация и в чем ее суть

Задумались над тем, как выглядит облигация федерального займа? На этот вопрос вам поможет ответить фотография, увидеть которую можно ниже. Однако внешний вид ценной бумаги – это далеко не все, что должен знать о ней начинающий инвестор. Если вкладчик не будет знать условия доходности, а также основные принципы, позволяющие зарабатывать на облигациях, то он рискует инвестировать свои деньги в бесперспективное предприятие. Начать знакомиться с ценной бумагой стоит с самой сути облигации, то есть с ее определения.

Итак, облигация – это ценная бумага, которая дает ее владельцу право на получение определенного дохода, который, как правило, хорошо известен. Денежные средства выплачиваются только по истечении определенного срока, когда заемщик полностью погасит весь номинал. Многие начинающие инвесторы путают облигации с акциями (еще одна разновидность ценных бумаг), однако их разница довольно велика. Если так сравнивать, то облигации больше похожи на банковские вклады, хотя доходность ценных бумаг намного превышает процентную ставку любого банка.

Зачем выпускаются облигации

Зачем же выпускаются облигации федерального займа, когда можно просто договориться с компанией напрямую и предоставить им заем на определенный срок? Во-первых, привлечь клиентов таким способом намного проще, поскольку процентная ставка у ценных бумаг принципиально выше, чем в финансовых учреждениях. Кроме того, клиент не может вернуть свои деньги до того, пока не истечет обговоренный срок займа, а значит, так проще составлять бизнес-план и распоряжаться поступившими доходами. Также не стоит забывать о том, что инвестор вправе распоряжаться ценной бумагой так, как ему вздумается. То есть он может без особых проблем продать или передать ее другому лицу, если сочтет это необходимым, а банковский вклад зарегистрирован на определенное имя.

Параметры облигаций

Какие параметры можно выделить у банковского вклада? Как правило, это проценты по вкладу, минимальная и максимальная сумма, возможность снятия и пополнения и так далее.

Несмотря на то что облигации не обладают некоторыми из перечисленных особенностей, спектр возможностей у них все равно более широкий, нежели у банковского вклада:

- периодичность выплат;

- два вида доходности;

- размер и вид купона;

- кредитный рейтинг;

- различные виды;

- срок обращения;

- рыночная цена;

- номинал;

- оферта.

Теперь необходимо пробежаться вкратце по некоторым из этих пунктов, дабы лучше понимать, что представляют собой облигации и как на них зарабатывать. Особенно такую информацию стоит знать начинающим инвесторам, которые только решили начать зарабатывать на своих вложениях.

Что такое номинальная стоимость

Если вы решили приобрести облигацию федерального займа, то вам необходимо для начала узнать, что такое ее номинальная стоимость. Абсолютно каждая ценная бумага имеет свою номинальную стоимость. У облигаций она обычно равняется 1000 рублей. Это так называемое тело вашего депозита.

Важной особенностью номинальной стоимости является то, что она может меняться с течением времени. Например, при росте спроса на облигации их номинальная стоимость увеличивается примерно на 10-20 процентов. Это позволяет продать ценные бумаги с неплохой выгодой. Однако подобное правило распространяется и в обратную сторону. То есть при падении цены на облигацию, ее номинальная стоимость тоже падает.

Также очень важной особенностью является то, что облигации всегда погашаются по номинальной стоимости. Независимо от цены на саму облигацию, после истечения срока выплат эмитент (заемщик) выплатит ту сумму, которая эквивалентна номинальной стоимости в настоящий момент.

Рыночная цена и срок обращения

Доходность облигаций включает в себя множество факторов, которые следует учитывать еще на стадии составления бизнес-плана. Одним из таких факторов является рыночная цена – стоимость одной облигации на фондовом рынке в настоящий промежуток времени. То есть эта цена ценной бумаги, за которую вы можете продать ее другому инвестору в любой момент. Она может варьироваться в течение года и становиться выше или ниже номинальной. Данный показатель определяется реальным предложением и спросом на рынке.

Все облигации выпускаются в течение ограниченного времени, поэтому они обладают своим сроком обращения. Как правило, эта цифра составляет от одного до пяти лет, однако бывают и исключения, когда срок действия облигации доходит до тридцати лет. В течение этого времени владелец ценной бумаги получает купонный доход, а как только срок выходит, ему возвращается номинальная стоимость облигации.

Формы выплаты доходов

Федеральные облигации дают своему владельцу определенный доход. Как правило, выплаты осуществляются двумя способами: дисконтами или купонами. Они имеют принципиальные отличия, поэтому инвестору стоит уделить этому вопросу побольше внимания, если он решил вложиться в покупку большого количества облигаций.

Дисконтные облигации можно приобрести по цене, которая намного ниже номинальной, а вот погашение осуществляется строго по номиналу. Эта разница и образует доход инвестора. Например, одна компания выпустила некоторое количество облигаций, номинальная стоимость которых составляет тысячу рублей, но продает их инвесторам по восемьсот рублей. Когда произойдет погашение облигаций, инвестор получит с каждой ценной бумаги доход, который составляет двести рублей с каждой облигации.

Купонные облигации работают по другому принципу. Ценные бумаги выпускаются и продаются по номинальной стоимости, а выплата от них зависит от определенного процента, который также называют купоном. Периодичность выплат может быть весьма различной, однако, как правило, она проводится раз в квартал. Хотя независимо от того, в какой день вы приобретете ценную бумагу, дата выплат для всех инвесторов будет одинаковой.

Чтобы читатель лучше представил себе, в чем заключается прибыль от купонных облигаций, приведем небольшой пример. Вы приобрели ценную бумагу с номиналом 1000 рублей и купонным доходом, который равен двенадцать процентов годовых. Выплаты производятся два раза в год: 1 января и 1 июля. То есть зимой и летом вы получите по 60 рублей. Плюс к этому вам также вернется номинальная стоимость после того, как истечет срок действия облигации.

Классификация облигаций

Многих инвесторов волнует вопрос о том, какие бывают облигации. Оно и не удивительно, поскольку от правильно подобранного вида ценной бумаги зачастую зависит уровень дохода инвестора.

Классификация бумаг представлена далее:

- Государственные облигации – ценные бумаги, которые выпускаются правительством. В России они также именуются федеральными облигациями или ОФЗ. Эти ценные бумаги охватили большую часть рынка, что не удивительно. Выпуском ценных бумаг занимается министерство финансов, поэтому вероятность потери денежных средств при инвестициях сводится практически к минимуму.

- Субфедеральные или муниципальные – ценные бумаги, которые выпускаются на местном (региональном) уровне власти. Например, облигации Московской, Ленинградской или Томской области. Как правило, такие бумаги имеют более привлекательную процентную ставку для инвесторов.

- Корпоративные – выпуском ценных бумаг занимаются коммерческие компании, например "Газпром" или Сбербанк. Однако такой вид ценных бумаг приобретается довольно редко, поскольку инвесторы предпочитают вкладываться в покупку акций и получать прибыль от дивидендов.

Также существуют еще и еврооблигации – ценные бумаги, которые номинируются исключительно в иностранной валюте (евро или доллар). Для частных инвесторов они будут не столь интересны, как три предыдущих варианта, поскольку минимальная стоимость одного лота, как правило, находится в районе 100 000 долларов. Хотя на фоне падения курса рубля и укрепления иностранной валюты эти бумаги могут принести достаточно неплохую прибыль для крупных инвесторов.

Облигации федерального займа

Что это? Государственные облигации или ОФЗ являются самыми востребованными на фондовом рынке. Как правило, их номинал составляет 1000 рублей, а срок действия варьируется от одного года до тридцати лет. Также одной из особенностей является то, что выплаты осуществляются отдельно по каждому купону, а не по пакету облигаций.

Государственные облигации также подразделяются на несколько видов:

- ОФЗ с постоянным доходом – размер купона фиксируется полным сроком действия облигации, то есть вы не получите дохода до тех пор, пока не произойдет процедура погашения.

- ОФЗ с фиксированным купоном – размер купона устанавливается на несколько лет вперед, например, восемь процентов на три года, после чего процентная ставка может меняться.

- ОФЗ с индексируемым доходом – отличительной особенностью является постоянное изменение номинальной стоимости и фиксированного дохода от купона, из-за чего ценные бумаги очень часто путают с акциями.

- ОФЗ с амортизацией долга – периодическое погашение номинальной стоимости в момент выплаты купонов, например, каждые полгода выплачивается купон размером 12 процентов или 10 процентов от номинальной стоимости облигации.

Какой именно вид облигации приобрести начинающему инвестору, решать ему самостоятельно. Необходимо учитывать индивидуальные предпочтения, а также финансовые возможности. Например, следует осознавать, что при покупке ОФЗ с постоянным доходом невозможно получить доход раньше, чем произойдет погашение облигации.

Риски инвестиций и доходность

Как выглядят облигации? Описание ценной бумаги можно найти в первом разделе. Далее речь пойдет о рисках, которые возлагает на себя инвестор, покупая у государства или частной компании эту ценную бумагу. Главной особенностью облигаций является то, что риски напрямую зависят от доходности. То есть чем больший доход обещает принести облигация своему инвестору, тем менее надежной является ценная бумага.

Само собой, самым надежным вариантом считается ОФЗ, которая выпущена государством, поскольку сама Конституция является гарантом того, что инвестор не только вернет свои деньги, но и получит прибыль. Чуть менее надежными считаются муниципальные облигации, поскольку они выпускаются министерством финансов на региональном уровне. Ну и самым опасным вложением будет покупка облигаций от корпоративных компаний. Однако стоит отметить, что подобные рассуждения вовсе не говорят о том, что при покупке облигаций какого-нибудь "Лукойла" вы потеряете свои средства. Такие компании заботятся о своем имидже и ни за что не допустят разбирательств в суде по поводу невыплаченных инвесторам денег.

Как и где покупаются ценные бумаги?

Облигация является одной из самых выгодных ценных бумаг, поэтому о ее покупке задумывается довольно много начинающих инвесторов. Проще всего произвести покупку облигаций через третье лицо, договорившись о сделке с профессиональным брокером, который разбирается в этих вопросах. Специалист откроет вам доступ на фондовый рынок и проконсультирует (за дополнительную плату) по поводу того, какие облигации станут наиболее выгодными для покупки в этом году.

Процесс приобретения ценных бумаг происходит в три этапа:

- Заключаем договор с надежным брокером.

- Вносим определенную сумму на свой счет.

- Покупаем ценные бумаги на фондовой бирже.

После этого вы становитесь инвестором той компании, в которую вложили свои средства. Остается лишь дожидаться повышения номинальной стоимости ценной бумаги, дабы перепродать ее подороже или ждать выплату купонов, которая, как уже говорилось ранее, обычно происходит раз в квартал.

Нужно ли платить налоги с облигаций?

Выпуск облигаций осуществляется министерством финансов, поэтому будет весьма наивно полагать, что инвестору не придется платить налог в пользу государства от прибыли с облигаций. Справедливости ради хотелось бы также отметить, что при покупке ценных бумаг от коммерческой организации вам придется выплачивать тринадцать процентов налога при получении дохода. Как правило, подобные действия происходят автоматически. Например, перевел вам эмитент 10000 рублей купонов, а государство автоматически списало с вас 1300 рублей в качестве налогов. Хотя существует достаточно много схем, которые позволяют не платить налоги. Например, можно оформить определенную форму индивидуального предпринимательства с налоговыми каникулами на пять лет, после чего получить выплату от облигаций и не платить государству налоги.

В заключение

В этой статье была представлена информация о том, как выглядит облигация и как она действует. Данный вид ценных бумаг является одним из самых прибыльных для начинающего инвестора, поскольку он не требует больших финансовых вложений, а купоны выплачиваются гораздо чаще, чем дивиденды от акций. Хотя не стоит забывать о том, что облигации выпускаются в ограниченном количестве, поэтому затягивать с их покупкой не следует.